【金融问答】第10期:

普通家庭如何制定理财规划?

谈到理财,许多人的第一反应是投资。事实上,理财不仅包括投资,还包括家庭消费、住房购买、子女教育和养老的规划。

制定合理的家庭理财计划可以提高家庭应对风险的能力,避免陷入“为钱所困”的困境,保证自己和家人过上安全无忧的生活。

本期【金融问答】我们邀请到了在线理财教育平台长投学堂创始人兼CEO杨乐分享几个家庭理财的小知识,助你更加得心应手。

1

读者提问 :

普通家庭如何制定理财规划?有哪些因素需要考虑?

杨乐 :

两个字:分散。

四个字:资产配置。

这几乎是所有人以及所有家庭,开始理财规划必须要遵守的宗旨。

很多人(或者家庭成员)一想到理财,就直接想到买股票、买基金、买什么理财产品,把所有可以用的钱孤注一掷,以求快速收益。这是非常危险的想法。

理财第一步,一定是先有“资产配置”这个概念。

什么是资产配置呢?

简单来讲,资产配置就是将我们的钱进行合理的分配,帮我们花对每一分钱。让我们在有舒适的生活以及足够的保障的前提下,更合理地投资,既分散风险,又保障收益。

假如你是古代将军,前方战事紧急,你有十万军马,会全部派到前线打仗吗?肯定不是。一部分士兵要做好防守,一部分做好后勤,一部分去打仗,而打仗的士兵中,也会有骑兵步兵的区分。把这些士兵类比成我们的钱,不同的兵种就是各种理财产品,这样的排兵布阵就叫作资产配置。

那资产配置听起来,要投很多投资品,会不会要很多钱啊?

不是。即便钱再少,也要遵循资产配置的原理。不管是独身一人,还是拖家带口,资产配置,都是适用的。

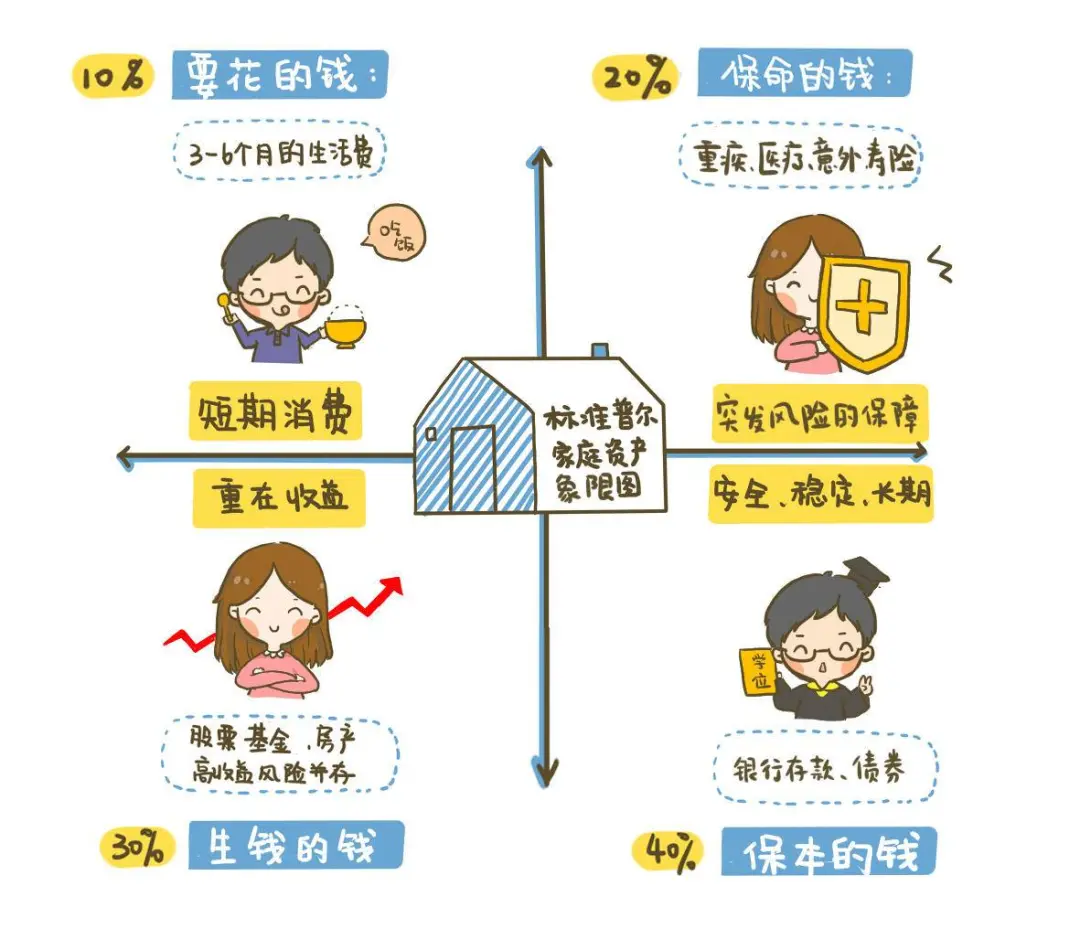

关于资产配置,美国知名金融公司——标准普尔调查了全球10万个资产稳健增长的家庭,从它们的理财方式中,提炼出了通用的家庭资产象限图。中国家庭也可以参考这个图进行资产配置,在保证日常生活、做好意外保障的前提下,追求资产的增长。

(图片制作:长投学堂)

2

读者提问 :

家庭闲钱怎样配置比较合理?如何选择最适合自身状况的投资或理财产品?

杨乐 :

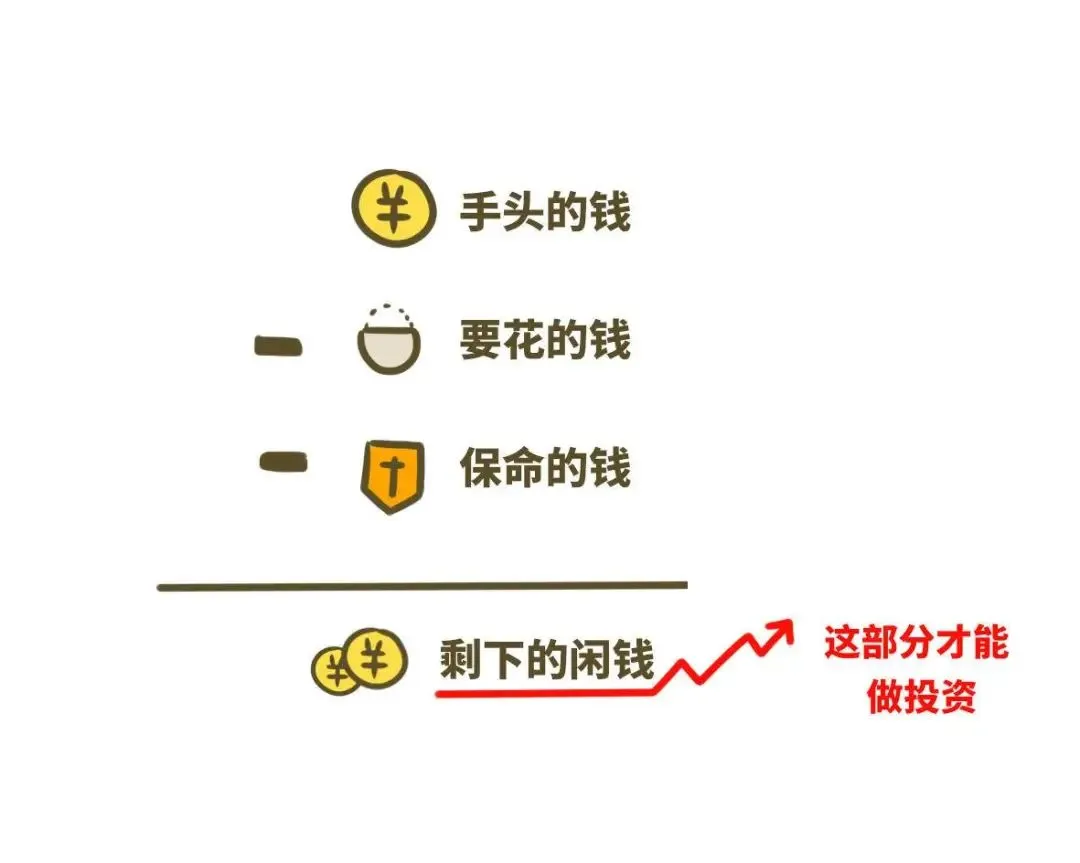

我们首先得定义什么是“闲钱”。

回到上面那张“标准普尔资产象限图”。扣除了“要花的钱”、“保命的钱”之后,剩下的钱才能被称作“闲钱”。

咱们先来看这两个钱包。

首先,要留够要花的钱。这是我们的现金池子,用来存放日常吃穿住用的短期消费和应急资金。考虑到降薪、失业等特殊情况,建议预留3到6个月的生活费在里面。

这个钱包的特点是追求安全性和流动性,因此适合配置货币类投资品,比如余额宝、零钱通等。这样即使是花钱的钱包,也能每天有个一两毛,赚点零花钱。

第2个钱包里是保命的钱,用来购买意外险、重疾险等保险。

由于国情差异,对于中国家庭来说,标普资产象限图中20%的保险费用有点多了。我们一般建议将年收入的5%-10%放进保命钱包,用平时的小钱积累,换未来上百万的保障。关键时刻,常常被忽视的保险,会变成救命的宝贝。

把手头的钱减去要花的钱和保命的钱,剩下的闲钱才是真正的投资本金。

(图片制作:长投学堂)

为什么要用闲钱投资呢?

因为闲钱是日常生活里用不到的钱,虽然损失了会心痛,但不会影响到基本生活,也就是剩下的两个钱包——“生钱的钱”和“保本的钱”。

同样是投资的钱,为啥要做这个区分呢?

“生钱的钱”投资的是可能带来高收益的产品(当然高收益也代表着高风险),主要是股权类投资品,比如股票、股票基金。

“保本的钱”投资的是更稳健的产品,主要是债权类产品,比如债券、债券基金。它们能够有效分担高收益产品的风险和波动。

这两个钱包里的钱是直接按照“标普资产象限图”的3:4划分么?

这个象限图仅作为参考,可不能照搬照套;每个家庭的情况有点不同,需要特殊情况,特殊分析。

一般来说,年龄越大,承担的家庭责任越多,风险承受能力也就越低。我们可以根据这个特点来划分两个钱包。

这里教你一个通用的投资100法则:

(图片制作:长投学堂)

假设你今年28岁,有5000元的闲钱可以投资,那生钱的钱的金额 = 5000× (100-28)%,也就是3600元。剩下的1400元,就可以存入保本的钱包。

看完4个钱包会发现,原来几大类投资品,也可以被安排得明明白白。

END

![]()

关于投资理财,您还有哪些问题想咨询?请点击下方与我们联络

【我要提问】

小编在线等哦~

大家都在看

终于来了!

1015986亿元!增长2.3%!

2020年金融领域企业标准“领跑者”榜单出炉!

![]()

来源:金融时报客户端

编辑:云阳

关注金融时报公众号 看更多独家新闻资讯

转载请超链接注明:头条资讯 » 第10期:涨姿势!这份普通家庭理财通用法则请收好

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。