面对A股市场的持续调整,北向资金也呈现出撤离征兆。

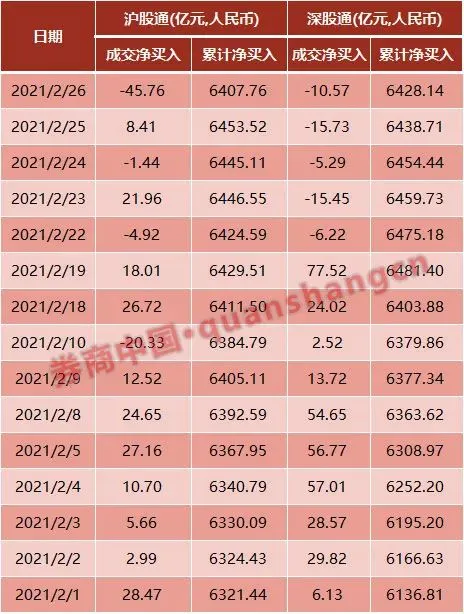

2月26日,北向资金合计净流出56.33亿元人民币,为近一个月新低。而本周深股通已连续5个交易日资金净流出,沪股通也出现3个交易日的资金净流出。Wind数据显示,最近7天,北上资金调仓动作频繁,主要表现为加仓宁德时代、招商银行等顺周期龙头股,同时抛出贵州茅台等高估值前期抱团股。

北向资金调仓换股

伴随着A股市场回调及风格切换,北向资金已经在悄然调仓换股,转向部分低估值、顺周期个股。Wind数据显示,2月26日,北向资金合计净流出56.33亿元人民币,为近一个月新低。其中,沪股通成交净卖出45.76亿元,深股通净卖出10.57亿元。截至2月26日收盘,本周深股通5个交易日全部净流出,沪股通也出现3个交易日的净流出。

与此同时,低估值的地产、保险、银行股却登上北上资金的加仓名单。东方财富Choice数据显示,2月25日,汽车、房地产、银行、化工、保险等顺周期板块,成为北向资金主要增持的对象。其中汽车行业增持最多为14.13亿元,其次是房地产和银行,分别为10.26亿元和7.44亿元,化工和保险也分别获得了5.39亿元和3.99亿元的增持。

具体而言,Wind数据显示,最近7天,北上资金连续加仓宁德时代、中国平安、阳光电源、万科A等顺周期龙头,其中多数个股日前均经历了一轮股价回调;同时继续抛售贵州茅台、中国中免、上海机场等高估值消费类个股。显示北上资金近日正在密集调仓换股,布局顺周期板块。

互联互通功能凸显

2020年是沪港通开通六周年及深港通开通四周年。根据香港交易所披露的数据,2020年沪深港通成交额及平均每日成交额均创新高,其中北向交易及南向交易的成交金额分别达人民币21.09万亿元及5.51万亿港元;平均每日成交金额分别达人民币913亿元及244亿港元。

数据显示,截至2020年年底,沪深港通的北向交易累计成交金额为人民币40万亿元,南向交易则是14万亿港元。

而跨境持股量的激增,进一步印证了互联互通机制的成功:截至2020年底,香港及国际投资者共持有的A股市值为人民币2.3万亿元,对比2014年(沪深港通推出首年)年底的人民币865亿元,6年间增长约25倍。而内地投资者持有的香港上市股份亦从2014年年底的131亿港元大增至2.1万亿港元。

香港交易所表示,“我们致力与各监管机构及内地交易所伙伴紧密合作,不断拓展香港与内地股票市场互联互通机制的广度和深度。”

2020年12月,在香港上市的合资格未有收入的生物科技公司获纳入沪深港通的南向交易,在上交所科创板上市的A股随后亦于2021年2月获纳入北向交易。而由2021年1月起,内地年金基金获准在特定情况下透过沪深港通投资香港市场。目前,香港和深圳各有两只ETF于2020年10月分别在联交所及深交所上市。

与此同时,2020年债券通业务也高速增长,单日及单月成交量均创下多项纪录。据悉,随着债券通的顺畅运作,中国债券相继被纳入多个国际主要指数,富时罗素预定于2021年将中国主权债券纳入其基准债券指数。债券通也继续深受国际投资者欢迎,截至2020年年底,共有2352名来自34个司法权区的国际机构投资者参与债券通;净流入总额达人民币1.2万亿元,远高于2017年(债券通推出首年)年底的人民币1334亿元。

顺周期行情能否持续

北上资金向来被称作“聪明资金”,如今腾笼换鸟的操作,是否意味着顺周期板块行情正在开启呢?

“顺周期板块的脉冲行情打破了此前的极致分化趋势,基金赚钱效应有所减弱。不过一旦顺周期板块出现调整,预计市场会重回轮动慢涨的均衡状态。”中信证券策略分析团队表示,节前市场已经进入资金驱动的阶段,流动性“新旧置换”推动了市场极致分化。节后机构投资者和散户的集中调仓导致了前期机构重仓股大幅调整,个股快速的下跌导致产品赎回压力加大,资金正反馈效应逆转,加大了短期调整幅度。预计在顺周期情绪出现调整时,此轮极致分化后的再平衡过程才会结束。

而方正证券研究所则提到,近期央行收缩公开市场操作量并不代表货币政策转向,货币政策或将在两会过后逐步收紧,应急性货币政策或将逐步退出,以房地产信贷为首的信贷额度或将适度收缩。金融周期见顶之后经济将逐步确认顶部,股票市场见顶和经济基本同步,二季度是个值得跟踪的时间窗口,配置方面重点关注顺周期有关的化工、有色、金融。根据模型信号,当前市场风险偏好与投机情绪出现上行拐点,注意警惕前期抱团股的松动。

来源:券商中国(ID:quanshangcn)

转载请超链接注明:头条资讯 » 6年大增25倍!北向资金持A股市值达2.3万亿,陆港通威力已显,最近这样操作…

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。