本文来源:时代周报 作者:夏子轩

开年刚刚换帅的光大信托,又遭遇通道业务索赔的困扰。

近期,北京朝阳区法院作出一审判决:被告大业亨通、光大信托于判决生效后10日内赔偿原告陈某投资本金损失100万元及其资金占用损失(以100万元为基数,按照年利率8.3%计算,自2018年6月25日起至实际支付之日止)。

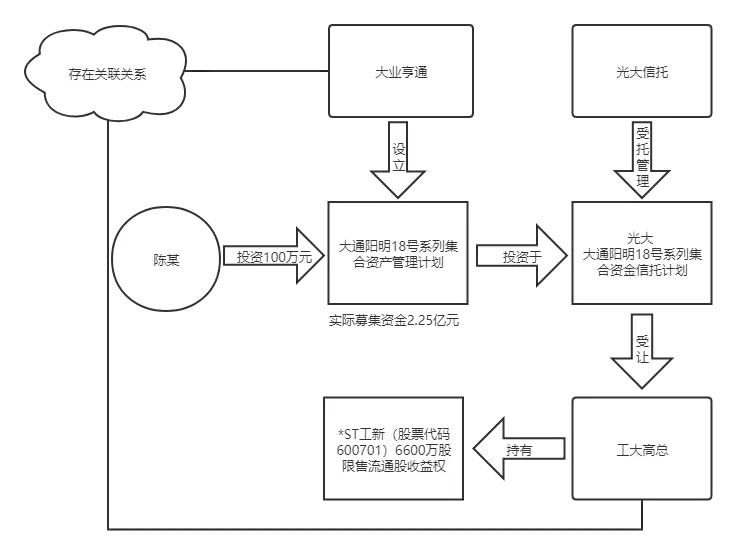

案情显示,原告陈某是大业亨通发起设立的大通阳明18号系列集合资产管理计划的投资者。大业亨通于2017年6月计划发起设立大通阳明18号系列集合资产管理计划,最终实际募集资金2.25亿元。

上述判决结果正是该案原告陈某的起诉请求。光大信托作为交易结构中的通道方,需共同承担100%的责任。这一判决震动业内。陈某请求获得支持,意味着有类似遭遇的投资者或可同样具有索赔权利。

陈某的代理方康达律师事务所表示,此案涉及通道类信托责任等前沿问题,金融消费者在一审获得全面胜诉的判决结果,在国内同类型案件中非常罕见。

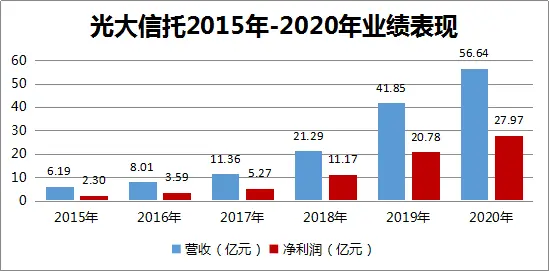

在刚刚披露的业绩预报中,光大信托2020年实现信托业收入47.88亿元,同比增长21.78%,在59家已披露信托业绩的公司中,仅次于中信信托,排名第二。

通道业务不再免责

判决书显示,大通阳明18号系列集合资产管理计划所募资金,投资于光大信托受托管理的“光大大通阳明18号系列集合资金信托计划”,用于受让哈尔滨工业大学高新技术开发总公司(下称“工大高总”)持有的上市公司*ST工新(600701.SH)6600万股限售流通股收益权,并由工大高总对其转让的股权收益权按约回购,同时设定股票警戒线、平仓线。

在上述资管计划到期后,大业亨通未能兑付投资款及收益,并声明融资方工大高总、*ST工新涉嫌重大违规,且无力回购和支付回购款,本项目标的资产*ST工新6600万股受限流通股已经被多家法院查封冻结。陈某起诉,请求法院判令大业亨通、光大信托赔偿投资损失。

大业亨通辩称,在风险揭示书中已提示风险承担主体为集合资金信托计划的委托人,大业亨通的资管计划不存在重大过失以及虚假宣传,投资风险应由陈某自行承担;光大信托则认为,陈某与光大信托之间没有合同关系,光大信托完全履行了受托义务,光大信托作为事务管理类信托受托人,既无权利也无义务自主决定何时以何种法律措施向融资人主张权利。

审理该案的北京朝阳区法院认为,大业亨通与工大高总具有关联关系,本应更加审慎履行合同义务,大业亨通未履行“卖者尽责”的义务,应对陈某的损失承担赔偿责任。

此外,法院认为,虽然陈某与光大信托之间没有直接的合同关系,但陈某投资的集合资管计划与光大信托形成了信托合同关系,光大信托未履行合同义务或法定义务,将损害陈某的权益,故陈某有权对光大信托主张损害赔偿。

“如此情况下,光大信托作为信托公司,但在发生*ST工新股价触及警戒线、工大高总发生对其经营或财产状况产生重大不利后果的诉讼以及工大高总不按约支付回购款的情况时,光大信托不及时商请、催促大业亨通指令其要求股票质押、申请强制执行,不采取措施防止损失发生、扩大,仅以本信托系通道业务,其不应主动管理为由,对投资人的资金损失持放任态度,未尽到其作为受托人应尽的谨慎有效管理并维护受益人最大利益的法律义务。”北京朝阳区法院认为。

综上,该法院认为,光大信托对陈某的损失也应承担偿责任。

盈科资本市场团队倪灿律师表示,从判决书来看,光大信托在展业过程中确实存在失职之处,但作为通道方需要共同承担所有责任也确实让人意外,这一判例或将影响信托公司开展通道业务的积极性。“此案判决的大背景在于,社会舆论导向趋于更严格的金融监管。”

标志性人物刚刚卸任

近两年,在强监管、去通道的背景下,多数信托公司净利润下滑,光大信托却可圈可点,成为为数不多逆势增长的公司。

就在1月21日,光大信托召开公司干部大会,光大集团领导宣布公司主要领导任免决定:经光大集团党委会研究决定,冯翔同志任光大信托党委委员、书记,免去闫桂军同志光大信托党委书记、委员职务,另有任用。

闫桂军现年53岁,是近些年光大信托“核心人物”,曾一人身兼党委书记、董事长、总裁三职。闫桂军2000年进入光大集团,历任光大银行宁波分行行长、总行公司部总经理、杭州分行行长等职。光大信托2014年重组设立,2015年4月他出任光大信托总裁,2018年6月起代行光大信托董事长职权,2019年3月任光大信托董事长。

闫桂军任职光大信托的这些年,光大信托取得快速发展。其管理信托资产规模、净资产、营业收入、净利润等核心指标的行业排名大幅提升,行业综合排名由2014年的倒数第三进入行业前三,监管评级实现了由信托业协会行业最低的C-级到B+级,再到A类评级的快速跨越。

根据银行间市场披露的未经审计业绩数据,2020年光大信托净利润27.97亿元,同比增长34.6%;营业收入56.64亿元,同比增长35.34%,其营收和净利润均在59家披露业绩数据的信托公司中排名第五。

有光大信托人士认为,这些成绩基本是在闫桂军任内实现,光大集团有关领导充分肯定了光大信托近年来取得良好业绩。

此前,闫桂军接受媒体专访时表示,“只要是监管部门提出的明确要求,我们坚决执行。”他称,光大信托目前投向房地产领域的资金占比不超过15%;已压降融资类业务规模超千亿元;投向实体经济的存量信托资金规模近7500亿元;资产不良率远低于行业平均水平。

不过,经历多年高速发展的光大信托,叠加严监管的政策环境,亦出现风险暴露的情况。

据不完全统计,光大信托仅2020年至少3只信托产品出现违约事件,合计涉及资金已逾10亿元, 包括“信益21号”、”智兴5号”、“弘信6号”等产品。

如今,随着光大内部宣布任命,光大信托迎来第三任董事长冯翔。

冯翔为光大集团协同发展部总经理,此前曾任光大银行南昌分行行长。目前,光大集团正在推进E-SBU协同战略 ,协同发展部在其中处于重要位置。在光大集团2020年12月22日发布“光大集团ESBU协同核心系统1.0”当天,作为光大集团协同发展部总经理的冯翔介绍了E-SBU战略及执行情况。

一度飞速发展的光大信托换帅后,是否将转变发展战略与打法,亦是业界关心所在。

(图表制图:夏子轩 ;数据来源:官方网站)

转载请超链接注明:头条资讯 » 光大信托换道之惑:预披业绩靓丽 通道业务索赔败诉

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。