机构:中泰国际

评级:买入

目标价:4.82港元

核心业务中药配方颗粒业务疫情后率先复苏,未来将维持高增长

中国中药是是国内中药配方颗粒行业绝对龙头,中药配方颗粒也是公司核心业务,预计2020 年下半年重拾增长,2021-22E 收入将分别同比增长22.4%与20.0%,主要原因包括:1)中药配方颗粒疗效良好,无需煎煮使用方便,符合现代生活需求。2)公司拥有 110个 GAP 中药材种植基地能从源头把握品质。3)公司近年销售网络扩张方面非常成功,2020 年上半年销售网络在疫情中新增 9,000 多家医疗机构。4)未来更多省份将公司产品纳入医保:包括公司“肺炎 1 号”在内许多颗粒产品被很多地区纳入新冠诊疗指南,近期很多地区将中药配方颗粒纳入医保,这种态势将持续,公司产品有望被率先考虑。

中期看中药配方颗粒牌照的放开利大于弊

市场预期中国可能在 2021 年发布国家版中药配方颗粒质标准,随后可能放开生产许可。短期看牌照放开可能会导致竞争加剧,但是中期看对中国中药利大于弊,主要原因包括:1)放开牌照将导致更多医疗机构使用配方颗粒:目前很多地区中药配方颗粒只能在二级以上中医院使用,还有很多地区无法或者限制医保报销,牌照放开后将有更多医疗机构使用。2)龙头企业将受益行业集中度提升:目前国内没有统一标准,部分小企业质量很低,如统一标准这些企业可能淘汰。政府 2019 年底第一批公示的 160 个质量标准中有55%来自中国中药,表明公司产品质量很高。公司中药配方颗粒涵盖品种、种植基地数量与产能等方面均绝对领先,短期小企业很难竞争,中期看优胜劣汰中公司将受益。

中成药业务将止跌回升

公司中成药业务 2020 年上半年受疫情影响较大,下半年起情况逐步好转,2021 年起将恢复增长,原因包括:1)中成药板块中有玉屏风颗粒、颈舒颗粒等多个著名产品,疫情后将率先回暖。2)2020 年上半年疫情影响较大的鼻炎康等呼吸系统药物需求将恢复。

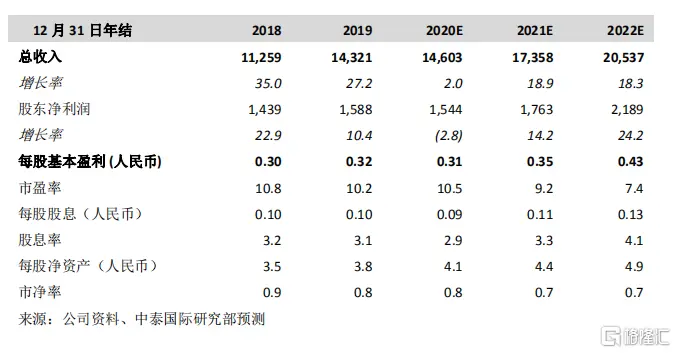

重新覆盖并给予“买入”评级与 4.82 港元目标价

公司 2020 年上半年业绩受疫情影响,但主营业务中药配方颗粒下半年销售情况显著好转,估计下半年股东净利润恢复增长。剔除新冠疫情造成的 2020 年上半年暂时性影响,2020E-22E EPS CAGR 为 19.1%,而公司目前股价对应 9.2 倍 2021E PER,估值有提升空间。重新覆盖并给予“买入”评级,目标价 4.82 港元,对应 11.5 倍 2021E PER。

风险提示:(一)疫反复可能影响公司业绩;(二)药品集采降价幅度超预期;(三)中药配方颗粒标准放开导致行业竞争加剧;(四)政府对中药配方颗粒实施超预期调控。

转载请超链接注明:头条资讯 » 中国中药(00570.HK):聚焦中药领域优质赛道,疫情后将率先复苏,给予“买入”评级,目标价4.82港元

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。