最近,又一则重磅消息官宣:12月26日,刑法修正案(十一)由全国人大常委会表决通过,明年3月1日起施行。

这份修正案之所以广受外界关注,是因为大幅调高了对欺诈发行、信息披露造假等金融证券犯罪的处罚力度。

财务疑云(图源:证券时报)

一

曾经,打击资本市场欺诈发行、财务造假,主要依靠行政处罚和民事追责。

就行政处罚而言,修订后的《证券法》规定,若信披义务人披露的信息有虚假记载、误导性陈述或重大遗漏,最高可罚款1000万元人民币,对相关责任人最高罚款可达500万元人民币。

至于民事追责,此前“大智慧虚假陈述案”中,千余名投资者通过民事诉讼使造假企业赔偿9400余万元。若受害投资者过于分散、起诉维权不便,投资者保护机构将作为代表人参加诉讼。

周末通过的刑法修正案(十一),则在刑事处罚层面大幅加码。欺诈发行最高可判15年有期徒刑;信批造假罚金上限不再是20万元,给造假“开后门”的中介机构相关人员,最高可判处10年有期徒刑。对此,不少证券界人士拍手叫好。

可以具体看看这些条款——

1、欺诈发行的,刑期上限由5年有期徒刑提高至15年有期徒刑,对个人的罚金由非法募集资金的1%-5%修改为“并处罚金”,取消5%的上限限制,对单位的罚金由非法募集资金的1%-5%提高至20%-1倍——罚金不再是“洒洒水”,惩罚力度大有提升;

2、信息披露造假的,修正案将相关责任人员的刑期上限由3年提高至10年,罚金数额由2万元-20万元修改为“并处罚金”,取消20万元的上限限制——若够胆作妖,罚到倾家荡产也不是不可能;

3、强化对控股股东、实际控制人等“关键少数”的刑事责任追究。修正案明确将控股股东、实控人组织、指使实施欺诈发行、信息披露造假,以及控股股东、实控人隐瞒相关事项导致公司披露虚假信息等行为纳入刑法规制范围——控制“关键少数”,擒贼先擒王;

4、压实保荐人等中介机构的“看门人”职责。修正案明确,将保荐人作为提供虚假证明文件罪和出具证明文件重大失实罪的“犯罪主体”,适用该罪追究刑事责任;对于律师、会计师等中介机构人员在证券发行、重大资产交易活动中出具虚假证明文件、情节特别严重的情形,明确适用更高一档的刑期,最高可判处10年有期徒刑——对“助纣为虐”的中介绝不手软;

5、针对市场新出现的操纵情形,进一步明确对“幌骗交易操纵”“蛊惑交易操纵”“抢帽子操纵”等操纵市场行为追究刑事责任——猫鼠游戏里,不断适应资本市场花样翻新的不规矩手段。

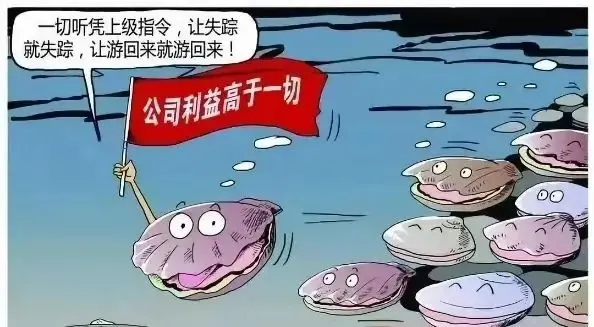

獐子岛扇贝(图源:南方都市报)

二

回顾近几年证券犯罪案件,造假规模之大、事后说辞之离谱,总能刷新市场认知。2015年,五洋建设欺诈发行公司债券,非法募集资金高达13.6亿元;2018年,金亚科技被证监会查实IPO造假,涉及募集资金4.18亿元,波及近6万户投资者。

还有300亿元货币资金“一夜蒸发”的康美,百亿存款“离奇失踪”的康得新,扇贝总能“卡点走位”的獐子岛……种种奇葩事件使得A股生态一再遭到伤害。

如果资本市场的“毒瘤玩家”总能挑战信批严肃性、损害投资者利益、侵蚀市场诚信基础,投资者怎能安心入场?

今年3月《证券法》修订实施后,专业人士就呼吁要加大证券违法行为惩戒力度。今年两会期间,深交所理事长王建军提交了议案,建议“民行刑”三管齐下,立体化构建欺诈发行责任追究体系,全方位提升违法犯罪成本,从法律和行动层面对造假者零容忍。

在注册制改革将向全市场推行的背景下,立法重申资本市场监管红线,增强“立体追责”体系威慑力,势在必行。

如今,法案修订,靴子落地。

在武汉科技大学金融证券研究所所长董登新看来,加大刑事处罚力度,将与行政处罚、民事索赔形成合力,对证券违法犯罪产生极大震慑力,更好地保护投资者。资深投行人士王骥跃认为,加大处罚力度将使保荐机构及个人更谨慎执业。

客观地讲,中国资本市场起步较晚,市场环境和制度体系尚不完善。在建立完善证券市场体系的过程中,成熟资本市场的经验值得借鉴。比如,对扰乱市场秩序者处以重罚,严打造假欺诈,保护投资者合法利益,引导市场资金更长期运作。

资本市场应是规范、透明、促进资金有效配置的地方,若容忍不法分子兴风作浪,难免使资金活水变为浑浊泥潭,服务实体、保护投资者利益也就无从谈起。

文/木舟子

编辑/明日绫波

转载请超链接注明:头条资讯 » 侠客岛:最新刑法修正案,对金融欺诈造假下重手!

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。