文章来源:财经锐眼

有句话叫“挖黄金的人不赚钱,卖铲子的人赚大钱”。

这句话的意思是指,当很多人忙着想通过挖到黄金赚钱的时候,因为黄金的产量有限并不是人人都能挖到黄金,反而刺激了对挖黄金用到的铲子的需求,从而帮助卖铲子的人赚到了大钱。

把这个意思扩充一下就是,某件看起来很有利可图的事并不一定赚钱,反而是为去做这件事的人提供必要服务容易赚钱。这一点非常像目前如火如荼的创新药研发中制药企业和CXO(合同机构)之间的关系,制药企业相当于挖黄金的人,CXO们就相当于卖铲子的人。

近几年,随着国家对国内药物创新的政策鼓励,在资本市场上也催生了一大批专注于CXO领域的大牛股,比如上市2年多就暴涨10倍的药明康德、上市2年暴涨13倍的康龙化成、上市8年暴涨50倍的泰格医药、上市4年暴涨16倍的凯莱英以及上市3年多暴涨16倍的昭衍新药等。

这些动辄十几倍的大牛股,只是CXO机构的一时狂欢,还是行业的必然趋势,未来还有没有投资机会?

CXO指的是什么?

可能大家最近一两年内也经常听到CRO、CMC、CDMO等各种叫法,而CXO就是对CRO、CMC、CDMO、CMO以及CSO的统称,或者叫泛指,其中CRO、CMO、CSO分别服务于医药行业的研发、生产、销售三个环节,而CDMO是在CMO的基础上更注重定制化生产的服务。

具体来讲,一般新药从发现到上市需要经历药物发现及前期研发、临床前药学实验、工艺合成、临床试验和商业化生产五个阶段,而CXO们分别在药物研发的不同环节为药企提供服务。

(数据来源:天风证券研报)

CRO是Contract Research Organization的缩写,指合同研究组织。通过合同的形式与制药企业等药品研究机构在基础医学和临床研究过程中提供专业服务,可分为临床前CRO和临床CRO。国内合同机构而言,临床前CRO有药明康德、康龙化成、药石科技等,临床CRO有药明康德、泰格医药、博济医药等。

CMO是Contract Manufacture Organization的缩写,指合同生产组织。通过接受药企委托提供工艺开发、配方开发、临床试验用药、原料药、中间体、制剂以及包装等服务,国内这类企业有药明康德、凯莱英、博腾股份等。

CDMO是Contract development and manufacturing organization的缩写,指合同定制生产组织,它与CMO的区别在于提供定制化服务,提供对创新药工艺研发及制备、工艺优化、放大、生产、注册、验证、批量生产及商业化服务。一般来说,CMO企业都同时具备定制化服务的能力,成为药企的隐形支撑者,国内CDMO龙头有药明康德和凯莱英等。

CSO是Contract Sales Organization的缩写,指合同销售组织,是一种通过与药企签订销售合同取得药品销售权,进行销售并取得一定报酬的销售模式,目前国内还处于起步阶段,典型企业为在港股上市的康哲药业、泰凌药业等。

总的来说,CRO、CMO\CDMO、CSO可以简单理解为研发外包、生产外包、销售外包,而CXO就是指整个医药外包行业,这类外包企业的收入主要来自上游药企的研发投入。

全球老龄化加剧,药企积极研发新药

老龄化也是近年大家谈论比较多的一个话题,而中国以及其他国家老龄化的加速则成为了支撑全球医药行业持续增长的主要驱动力。根据世界银行的统计数据显示,目前全球人口结构中65岁以上人口占比为9%左右,其中高收入国家65岁以上人口占比近18%。

中国目前65岁以上人口占比约为11%,老龄化程度低于高收入国家,但高于全球整体,且近年来随着中国出生率的持续下降,中国正在加速老龄化进程,从而也推动了国内医药行业的快速增长。

(数据来源:东莞证券研究报告)

人口老龄化趋势使得慢性病患者数量上升,以及现代生活中慢性病的年轻化特征,在助推医药行业持续增长的同时也激发了全球药企的研发投入积极性,大型药企更加积极的进行药物的研发创新。

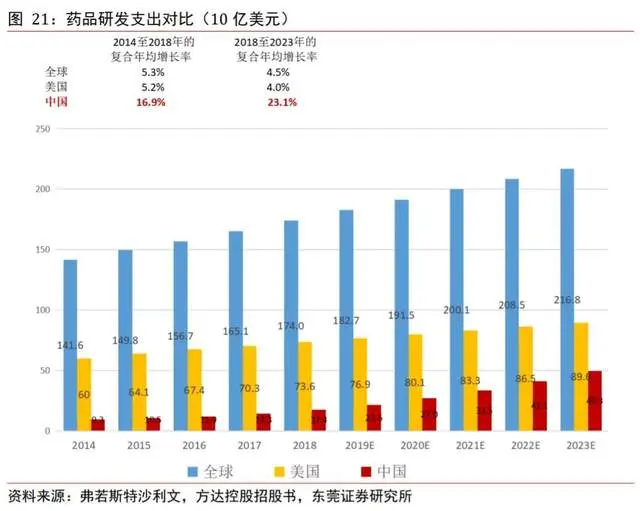

根据EvaluatePharma 数据,全球医药研发支出在2017年达到1651亿美元,预计到2024年将达到2039亿美元,年复合增速3.1%。而中国的医药研发支出在2018年达到174亿美元,预计到2023年达到493亿美元,年复合增速23.1%,增速是全球的5倍以上!

(数据来源:东莞证券研报)

相比全球,中国有较大的人口基数和患病群体,对药物有更大的需求。由于较大的患病群体和更低的人工成本,近年来,越来越多的全球跨国制药巨头在中国进行国际多中心临床试验,以实现其新药的全球化并进入中国市场。

国内本土药企,如恒瑞医药、复星医药、科伦药业等药企也在持续加大研发投入。根据wind数据,2013年到2019年国内化药研发支出从7.32亿增长到87.41亿,年复合增速达51.18%,远高于全球平均增速。

2019年恒瑞医药的研发投入达38.96亿,较2018年增长45.90%,研发占比为16.73%,研发支出保持高速增长。

跨国制药巨头以及国内本土药企的大比例研发投入,自然也驱动着为药企提供专业化服务的CXO行业的高速增长。

政策驱动国内从仿制药向创新药转型

国内药品多以仿制药为主,在国外制药巨头的专利到期后进行仿制生产,而很多专利药、原研药长期依赖进口,但随着人口老龄化加速、慢性病年轻化,国内针对某些疾病的专利药、特效药需求持续增长,鼓励国内药企积极从仿制药转向创新药,提升我国专利药占比势在必行!

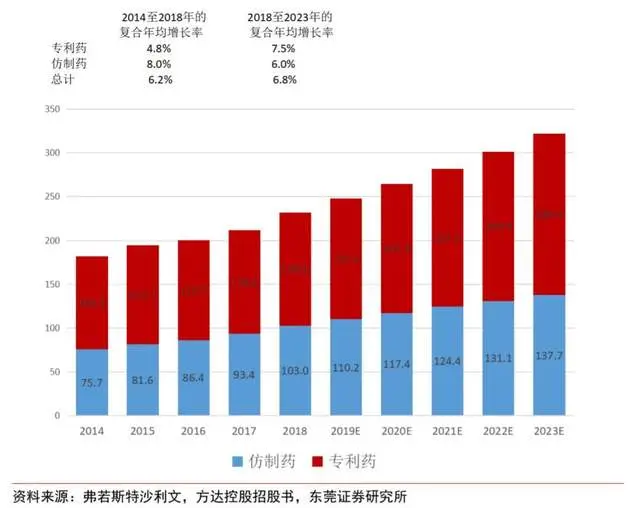

从数据来看,2018年美国专利药市场规模3797亿美元、仿制药规模1111亿美元,专利药占比为77.36%,而国内截至2018年的专利药规模为1286亿美元、仿制药规模为1030亿美元,专利药占比为55.52%,专利药占比远低于美国。

(数据来源:东莞证券研报,单位:十亿美元)

因此,近年来,国家出台了一系列政策,包括医保控费、一致性评价等逐步压缩国内仿制药的利润空间,推动国内医药行业从仿制药向创新药转型,同时也出台了一些政策着力提升新药研发过程服务水平和创新能力,完善医药研发服务链,提升医药研发水平。

而医药外包服务CXO行业,特别是国内CXO行业,随着国内鼓励药物创新以及国外跨国药企的产业转移,中国CXO行业正处于高速增长阶段。目前,国内CXO企业主要承接的还是国外订单,随着国内创新专利药的发展,CXO行业有望长期收益!

国内CXO典型企业

全球CRO行业最早始于上世纪40、50年代,典型企业为查尔斯河实验室,到上世纪70年代CRO行业经历了快速发展期出现了昆泰、科文斯这样的外包巨头,到本世纪初欧美CRO行业基本趋于稳定,而亚洲国家CRO行业逐渐兴起,并逐渐承接欧美订单。

1998年凯莱英成立,主要从事CDMO服务,致力于为国内外大中型制药企业、生物技术企业提供药物研发、生产一站式CMC服务,截至2019凯莱英近90%的收入来自海外,海外客户包括默沙东、辉瑞、礼来等国际制药巨头,毛利率45.5%。2016年凯莱英登陆A股上市,上市4年股价涨近16倍,目前市值712亿。

(凯莱英股价走势截图,前复权)

2000年药明康德成立,它的发展主要是通过并购整合的方式迅速将业务拓展至全产业链,目前药明康德的业务遍及药物研发过程中的临床前CRO、临床CRO以及CMO\CDMO全产业链。

经过20年的发展,药明康德已成为国内CXO行业的龙头企业,毛利率38.95%。自2018年先后登陆A股、港股以来,A股涨幅近10倍、港股涨幅近4倍,目前A股市值超3000亿。

(药明康德股价走势截图,前复权)

2004年,康龙化成和泰格医药成立,康龙化成重点关注临床前CRO阶段的化合物研究和药物发现环节,泰格医药则专注于临床CRO为药企提供Ⅰ-Ⅳ期临床试验等服务。经过十几年的发展,康龙化成和泰格医药的年营收规模分别达到37.5亿和28亿,毛利率分别达到35.52%和46.58%,目前市值分别为935亿和1331亿。

(泰格医药股价走势截图,前复权)

纵观国内CXO企业发展历程,除药明康德通过并购快速进行全产业链布局外,其余CXO企业以专注于药物研发过程中的某一领域为主,凯莱英专注于CDMO、康龙化成专注于临床前CRO、泰格医药专注于临床CRO。

未来,CXO企业通过外延并购或自主研发向全产业链布局应该是趋势,目前凯莱英就已经通过收购Snapdragon Chemistry部分股权向CRO领域拓展。而从国际领先CRO企业Lonza的发展历程看,从小分子向大分子拓展也是未来CXO企业的发展方向。

综上分析,从投资的角度来看,CXO领域确实容易出十倍大牛股,但这并非只是市场的盲目“狂欢”,而是有真实市场需求推动的。当然,从估值来看,A股主要CXO企业的市盈率目前都不低,但长期来看,叠加国内老龄化加速、鼓励药物创新以及欧美药企的产业转移,国内CXO行业仍是一个值得长期关注的不错赛道 !

转载请超链接注明:头条资讯 » 十倍牛股集中营,医药行业的“卖铲人”有多赚钱?

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。