投行IPO价格战厮杀到底有多狠?竟然有龙头券商开出承销费率0.77%的水平!

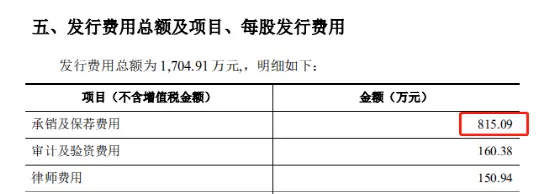

日前,某新股公司披露的上市公告书惊呆了投行圈,其在IPO发行费用中列出明细,在1704.91万元的发行费用中,承销及保荐费用仅为815.1万元,费率仅为0.77%。而打出这一“地板价”的保荐机构为中信建投。

这一收费水平,不仅明显低于4%左右的市场平均标准,也比之前爆出的大型IPO项目不到1%的费率更胜一筹。这也不难体现投行IPO价格战竞争激烈程度,低价费率始终是行业争议的焦点。更有业内投行人士评价称:“这种令人发指的低价收费,不讲武德!”

本周,据一家央企子公司的上市公告书披露,投行展业价格又创出了2020年以来的新低。

从发行费用的明细来看,此次IPO项目发行过程中,除了其他费用之外,券商承销保荐费用仅为815.09万元,相比募资金额,承销保荐费率仅为0.77%。

0.77%的费率水平,不仅明显低于4%到5%的市场平均水平,也比近期个别大型IPO项目不到1%的低费率再作了一定幅度的“折让”。

2020年全年共有59家券商获IPO承销收入233.95亿元,平均承销费率为4.95%。其中中信证券、中信建投、中金公司“三中”龙头承销收入均超20亿以上。

以“优惠价”承揽项目的做法虽也是投行的市场竞争手段,但此类案例往往更易引起监管的关注。如前不久,12家券商因在债券承销项目招标中涉嫌低价竞争而遭监管约谈,被要求完善报价内部约束机制。

此前有媒体报道,部分券商在公司债主承销商招标中,报出的承销费率低至万分之一,也就是说,承销10亿元债券的承销费仅有10万元。

现在投行打价格战主要还是为了抢占市场份额,份额越多品牌效应越强,才能吸引更多的项目,有望形成正向循环。有的投行为了抢大项目去树立品牌效应,往往会给出令人意想不到的低价。

在价格战方面,头部券商也没有极强的优势,投行的同质化严重,甚至有头部券商也会给出地板价。

低价竞争行为反映出市场有效选择机制失灵,折射出承销机构激励机制异化、信用信仰非理性、轻视执业质量、风险意识淡漠等深层次问题。长此以往将造成承销机构“看门人”职责的通道化,埋下债券市场风险隐患,进而伤及行业自身。因此,必须正视低价竞争潜在的危害影响,防微杜渐、防患于未然。

转载请超链接注明:头条资讯 » 龙头券商IPO费率跌至0.77%!投行展业再现“超低价”

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。