“创心之路”创业数据研究报告是由上海市大学生科技创业基金会于2015年启动。本次报告已经是第六季“创心之路”研究报告。

2020年的特殊经济环境更引起诸多对未来经济走向的猜测,于是本次研究报告在年初立项时便聚焦在——变化。受疫情和国际形势影响下:

社会资本对行业的促进作用变化(第一部分)

热门行业的转移&政策影响下的行业热点(第二部分)

企业生存现状和要素(第三部分)

数据来源:

这份报告结合了二手数据库数据和一手调研数据,具体包括:

1) 投中集团的风险投资数据库(CVsources);

2)2016年创业在上海企业数据库;

3)基金会资助项目数据库;

4)企业调研信息。

2020第六季“创心之路”研究报告 前言

在过去的一年,外部环境的动荡和不确定性让创业者和潜在创业者对于“创业维艰”有了更为直观和深刻的理解。在这一大环境下,本研究报告结合商业资本投资数据和创业企业地理信息,试图描绘出当前热门创业细分行业在不同地理区域的聚集和演化。

经过20余年的飞速发展,风险投资在我国从无到有,成为创新驱动经济发展不可或缺的重要力量。然而不同于其他,风险投资有较强的地域特征。

1、2020年各地区风口变化

历年数据研究表明在政策和商业环境影响下,社会资本聚集的行业也会相应变化,也是所谓风口行业,自然其中也存在表现稳健的行业。本次研究中,根据第三方的行业划分标准,我们根据项目内容将每个项目贴上对应的二级行业标签。处理完之后,每个项目只有一个对应的二级行业标签。总体上看,热门地区在投资趋向谨慎保守的同时,不同地区在具体行业热度上呈现出了比较大的差异。

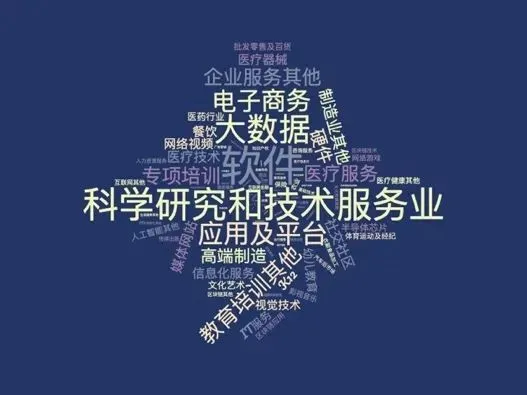

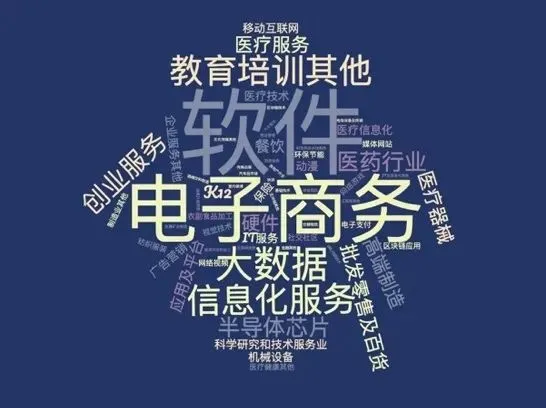

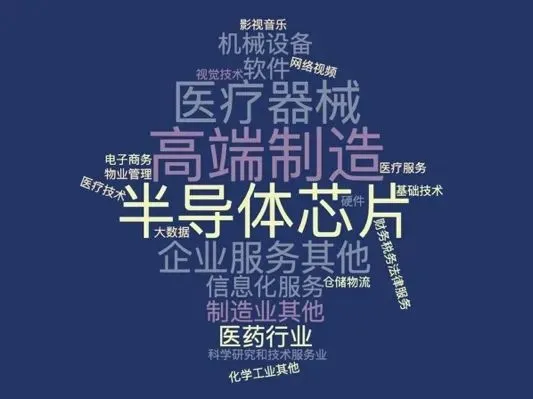

2019年早期融资项目行业分布(北京)

2020年早期融资项目行业分布(北京)

如上图所示,在2019年,北京地区出现频次最高的三个二级行业分别是软件、大数据和科学研究和技术服务业。而到了2020年,出现频次最高的二级行业为大数据,然后电子商务、医疗技术、医药行业、信息化服务、高端制造和教育培训等二级行业的相对频次业有所增加。大数据的热度得到了延续增强的同时,也横空出现了一些新的二级热门行业。2020医疗医药行业自然备受关注,同时也发现顶部过度集中行业风口现象平缓化。但北京依旧在互联网数据服务和平台化方面表现突出。

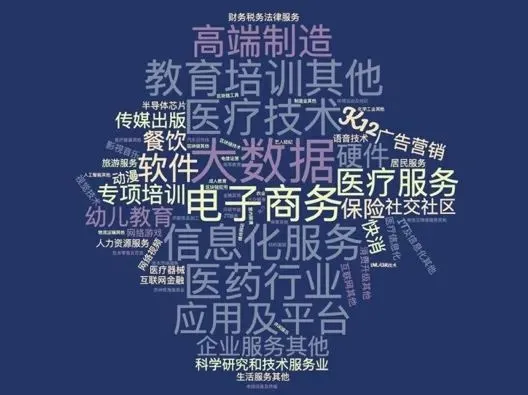

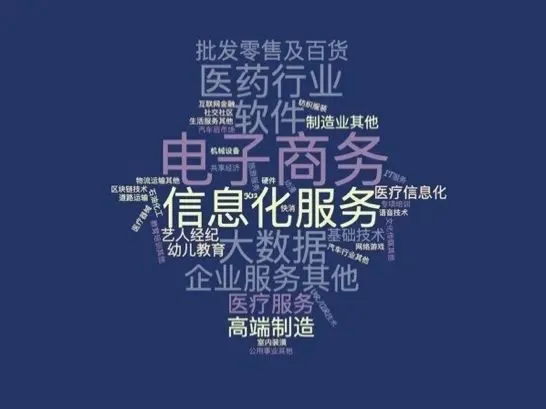

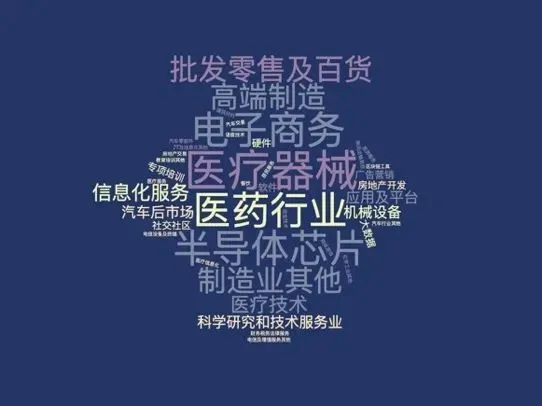

2019年早期融资项目行业分布(上海)

2020年早期融资项目行业分布(上海)

在上海地区,2019年出现频次最高的也是软件、电子商务和科学研究和技术服务。然而在2020年,上海和北京呈现出了显著的差异。医药行业的交易成为上海地区的绝对热门领域,半导体芯片紧随其后。同样外部环境的刺激下,上海本地半导体行业势头迅猛,从这一点我们发现,任何产业发展离不开原有的产业基础和生态环境,尤其在产业体系要求较高的技术应用领域。

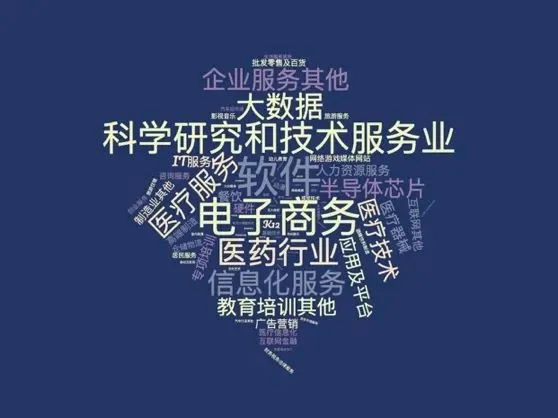

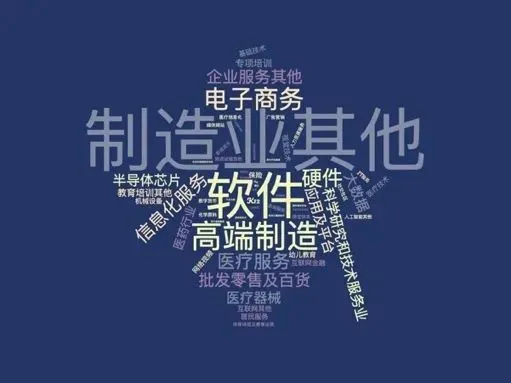

2019年早期融资项目行业分布(杭州)

2020年早期融资项目行业分布(杭州)

不同于北京和上海,杭州地区的热门行业变化相对温和。在2019年,软件行业和电子商务项目占据绝对的地位,大数据和信息化属于第二梯队的热门行业。在2020年,电子商务延续了绝对热度,另外信息化服务反超了软件行业成为第二热门行业。软件和大数据行业成为第二梯队的热门行业。值得注意的是杭州的热门行业有非常强的互联网属性,软件、电子商务和大数据都是属于一级行业互联网的范畴,作为阿里系的大本营难免受到其产业环境影响,电子商务和信息化服务几乎可以作为杭州创业项目的标签。

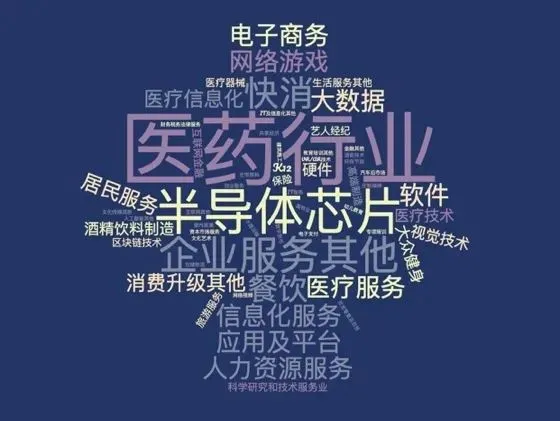

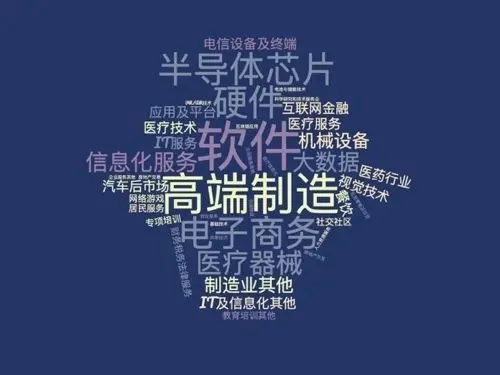

2019年早期融资项目行业分布(深圳)

2020年早期融资项目行业分布(深圳)

在热门的风险投资领域,深圳同样也是一个特点鲜明的城市。聚集大量民企工厂一直是广东深圳的产业特征,随着时代的发展和低端制造业生存压力越来越大,可以看出的深圳两大产业基础生态的形成——软件和制造,并逐步走向高科技应用领域。

2019年年早期融资项目行业分布(苏州)

2020年早期融资项目行业分布(苏州)

在苏州地区,一级行业相对集中,并且一级行业主要集中在IT和信息化、医疗健康和制造业。其他行业的投资基本上可以忽略不计。在2019年半导体和高端制造是最为热门的两个二级行业,不过需要注意的是苏州地区的高端制造并没有显著的聚焦领域(比如深圳的机器人)。而到了2020年,领域分布相对平均,属于大医疗健康领域的医疗器械和医药行业热度有所提升,但是热度和半导体芯片等领域差别也不大,经过这些年的数据研究并未发现苏州在除医药、医疗器械以外存在其他得到大力发展的行业生态圈。而2020年的半导体热点可能是一个新开端,又或是一时之热,我们明年继续跟踪。

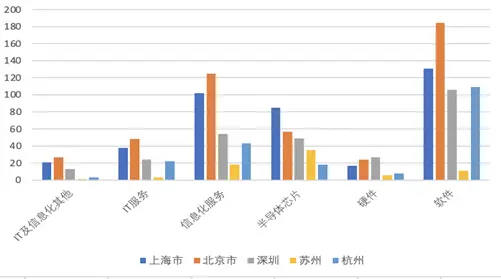

2、可视化各地热门行业现状

各地区热门行业相对占比

我们统计了热门行业企业融资数据,并结合融资企业的地理注册信息,呈现热门行业创业企业在不同地理区域的聚集现象。

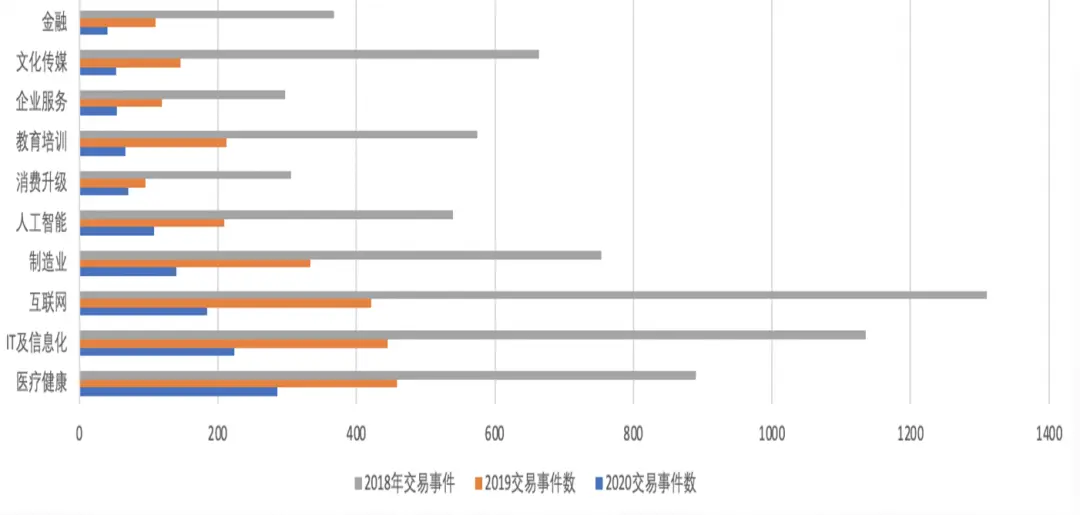

基于行业的风险投资交易事件统计

上图呈现了2018年以来风险投资总量的变化。从交易总量上看,风险投资数量持续走低,但是相对热门行业并没有发生太大的变化。医疗健康、IT及信息化、互联网、制造业一直处于热门前列。2019年、2020年相对排位有轻微的变化,比如医疗健康取代互联网成为最为热门的投资行业,人工智能的地位也在稳定提升。

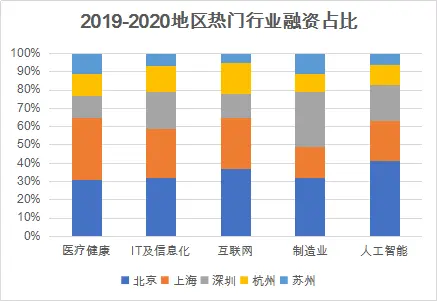

2019年-2020年地区热门行业融资占比

结合热门行业投资事件的地理信息,我们选取了北京、上海、深圳、杭州和苏州地区的交易,作了一个相对占比分析。如图所示,在传统热门投资行业中,各大地区同样显示出了相对的聚集态势。以上海为例,在整个大健康领域投资事件数占比反超了北京,而在制造业和人工智能方面与北京的差距相对比较大。

基于地理信息的医疗健康行业分析

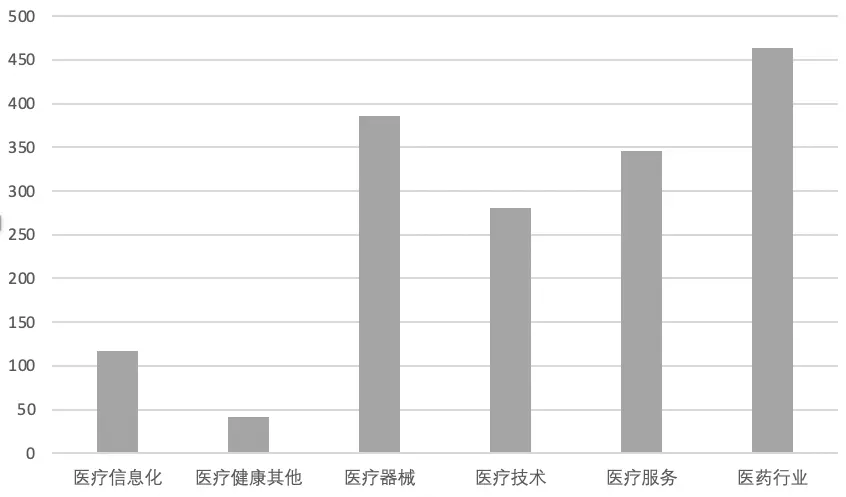

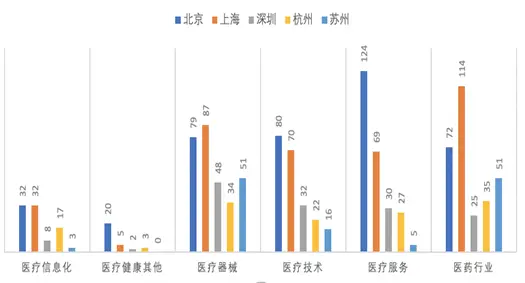

我们对热门的投资行业的细分领域进一步分析。如下图所示,在整个大医疗健康行业板块中,一共有6个细分板块,分别是医药行业、医疗服务、医疗技术、医疗器械、医疗信息化和医疗健康其他。其中医药行业、医疗器械、医疗服务和医疗技术项目占据绝对优势。在医疗信息化行业中,只有不到120个项目获得了风险资本的投资。

风险投资交易在医疗健康行业细分领域分布

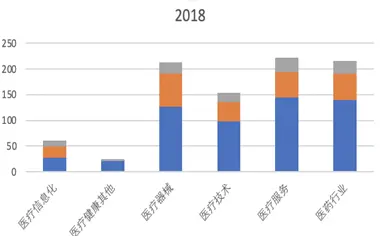

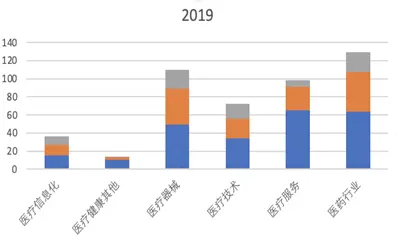

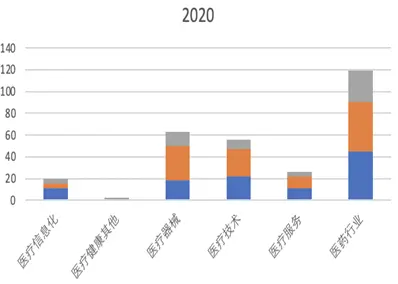

综合投资年份和具体的投资阶段数据分析,下图分别呈现了2018年、2019年和2020年医疗健康6个二级子行业的投资交易数量以及不同投资阶段的交易数量。与整体大趋势类似,原有占据主导地位的医药行业、医疗器械、医疗技术和医疗服务绝对交易数量和早期投资相对占比都呈现了下降的趋势。但是在医疗信息化行业,虽然整体交易量也是在下降,但是早期投资占比却出现了轻微的逆势上扬态势。

2018年医疗健康行业项目细分

2019年医疗健康行业项目细分

2020年医疗健康行业项目细分

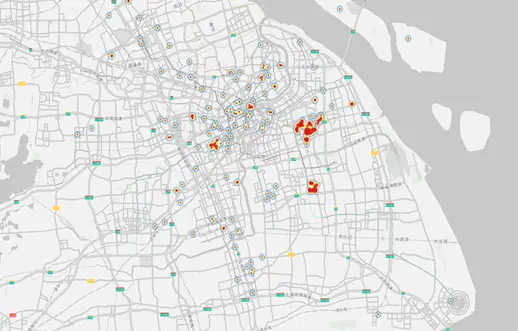

结合被投项目的地理信息和地图,我们对大医疗健康行业的投资情况作了基于地理信息的可视化处理,做了热点地图。在大医疗健康行业,创业热点主要集中在京津地区、长三角和珠三角地区。另外,在成都、西安、武汉、长沙和合肥等城市也出现了一定程度的产业聚集现象,只不过在规模上还是和三大区域有一定的差距。

聚焦在这三大区域,我们对比了北京、上海、杭州、苏州和深圳在医疗健康行业二级子行业的相对热度。尽管上海在医疗健康行业的总体热度上要比北京高,是全国第一。但是从二级行业细分领域进一步统计分析发现,和其他地区相比上海的优势主要体现在医药行业、医疗器械和医疗信息化,而在医疗服务和医疗技术方面虽然也很强势,但是优势并不明显。

医疗健康行业细分行业项目统计

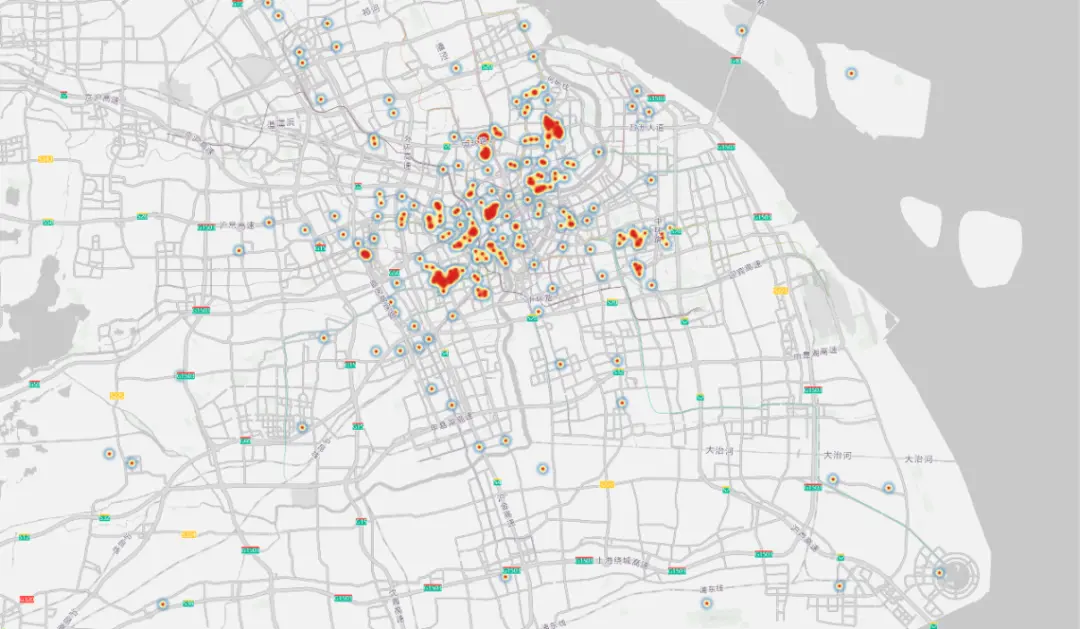

下图呈现了医疗健康行业在上海地区的创业热度分布,作为全国在医疗健康行业最为热门的创业区域,创业项目遍布了所有的区县。但是从下图我们也可以看到,医疗健康产业创业现出了非常明显的创业聚集现象。热度表现最为突出的是张江高科地区和漕河泾开发区,上海健康医学院附近的医疗健康创业园区紧随其后。

上海市医疗健康行业创业项目热点地图

基于地理信息的IT及信息化行业分析

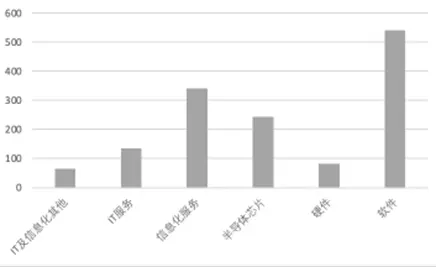

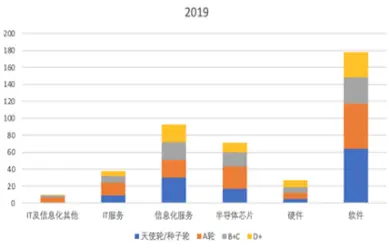

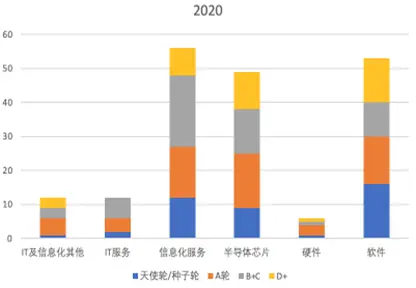

在IT及信息化行业板块中,同样有6个细分板块,分别是软件、信息化服务、半导体芯片、硬件、IT服务和IT及信息化其他。软件、信息化服务、半导体芯片为主要投资行业,其他3个子行业相对热度都比较低。

风险投资交易在IT及信息化行业细分领域分布

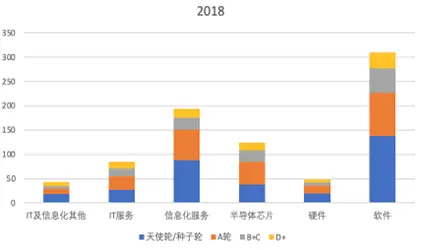

结合投资年份和具体的投资阶段数据分析,下图分别呈现了2018年、2019年和2020年IT及信息化6个二级子行业的投资交易数量以及不同投资阶段的交易数量。占据主导的软件、信息化服务和半导体芯片3个二级子行业在创业投资热度在过去三年都是排名前三位,不过这3个子行业之间的相对热度变化较大,2020年的表现最为明显,信息化服务和半导体芯片的投资热度有赶超软件的趋势。从项目相对占比来看,2018年和2019年基本保持一致,在2020年,信息化服务和半导体芯片急剧上升;但是在三大主要的二级子行业中,早期投资的相对占比都呈现下降的趋势。

IT及信息化二级子行业项目细分

对于IT及信息化行业,与大医疗健康行业类似,京津地区、长三角和珠三角地区是该行业创业热门地区,在成都、西安、武汉、长沙和合肥等城市也出现了一定程度的IT及信息化产业创业活动聚集现象。该行业的创业活动在青岛、济南、重庆和厦门等地也较为活跃。

IT及信息化行业细分行业项目统计

上海地区在IT及信息化行业中总的投资交易量相对占比为27%,仅次于北京地区(32%),领先于深圳(20%)、杭州(14%)和苏州(7%)。从二级细分行业来看,半导体芯片在上海的热度相对于其他地区遥遥领先,为全国第一,其他二级子行业都是排名第二。

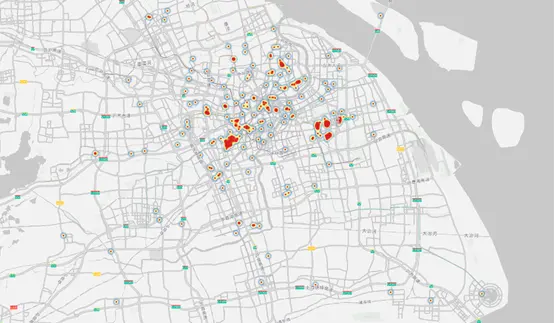

上海市IT及信息化行业创业项目热点地图

在上海市内,IT和信息服务行业的项目地理分布与医疗健康创业项目的地理分布有一定的重合度。张江高科和漕河泾开发区不仅是医疗健康创业的热门区域,还聚集了不少在IT和信息服务行业的创业项目。除了这两个区域之外,在市内各区也零星出现了围绕在一些产业园区的项目聚集现象。

基于地理信息的互联网行业分析

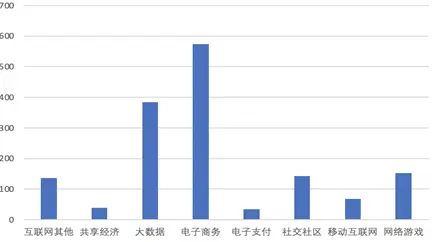

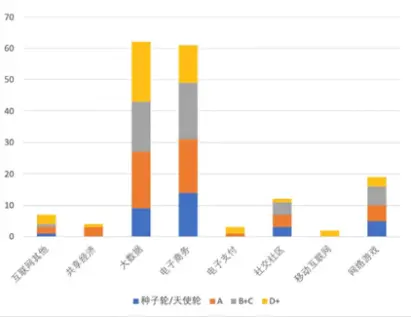

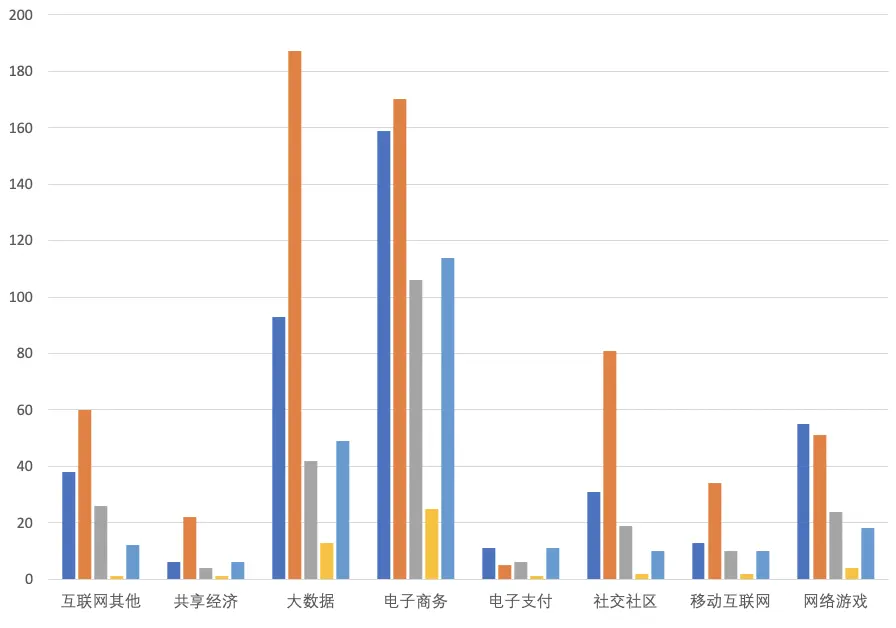

互联网行业的二级细分行业较多,一共有8个,分别是网络游戏、移动互联网、社交社区、电子支付、电子商务、大数据、共享经济和互联网其他。电子商务和大数据是互联网行业的绝对热门子领域,为第一梯队。其他二级领域和第一梯队的热门领域在交易数量上差距比较大。

风险投资交易在互联网行业细分领域分布

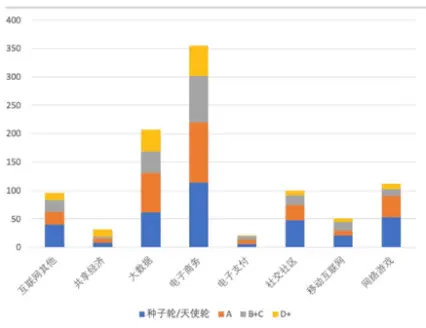

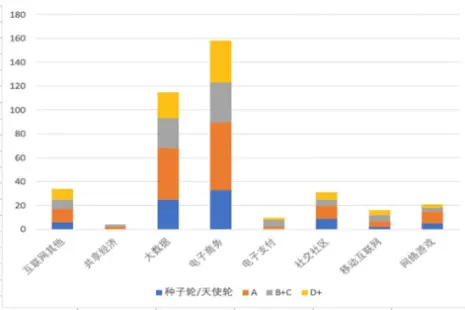

对比2018年、2019年和2020年互联网行业8个二级子行业的投资交易数量以及不同投资阶段的交易数量。占据主导的大数据和电子商务2个二级子行业在创业投资热度在过去三年都是稳居前两位。不过这2个子行业之间的相对热度呈现出了变化趋势,2020年大数据相关的投资项目已经在绝对数量上超过了电子商务。

2018、2019、2020年互联网细分行业融资阶段

相对于IT及信息化行业与大医疗健康行业,京津地区、长三角和珠三角地区在互联网行业的相对热度优势有所减弱,互联网创业投资项目在我国经济相对发达地区呈现出来的是百花齐放的趋势。

相对而言,上海地区在互联网行业中总的投资交易量相对占比为28%,仅次于北京地区(37%),领先于深圳(13%),杭州(17%)和苏州(5%)。从细分行业来看,网络游戏在上海的热度要领先于其他地区,排名第一,其他二级子行业都是落后于北京,排名第二。其中在大数据这一细分领域,和北京的差距最为明显,总的投资交易量为北京地区的50%左右。

互联网行业细分行业项目统计

在上海市内,互联网行业的项目地理分布与医疗健康和IT和信息服务行业有显著的区别。第一,互联网行业创业项目主要集中在浦西地区。第二,互联网项目在市区的活跃度也要高于其他行业。比如杨浦、徐汇和静安区都是互联网行业热门创业区域。

上海市互联网行业创业项目热点地图

基于地理信息的人工智能行业分析

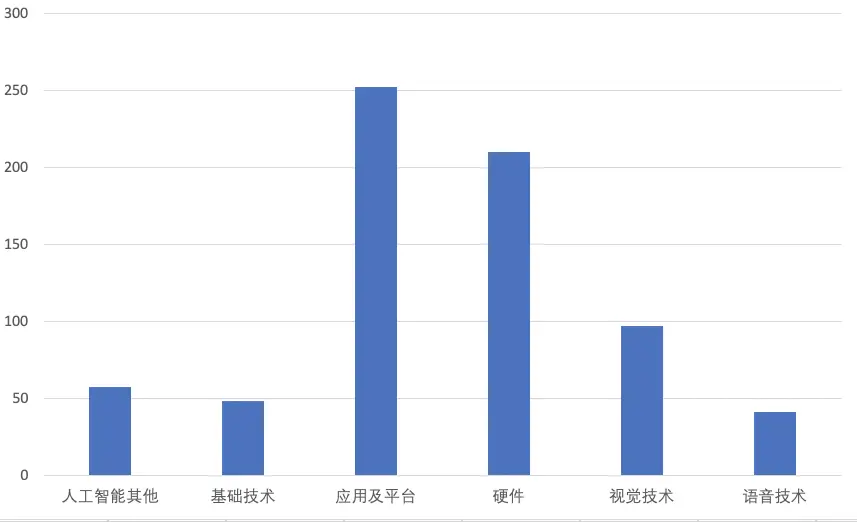

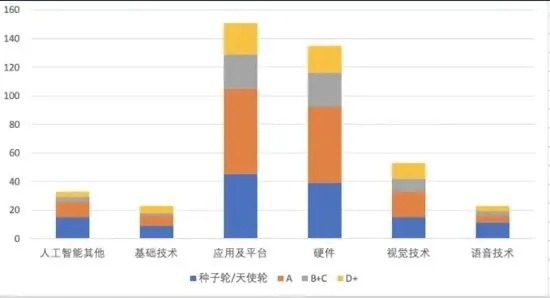

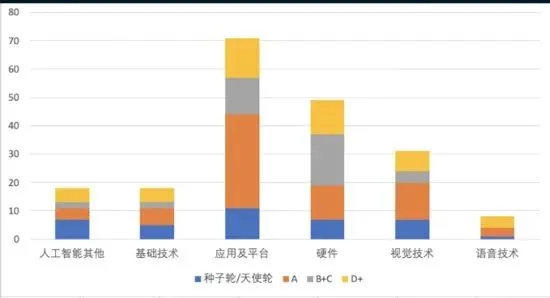

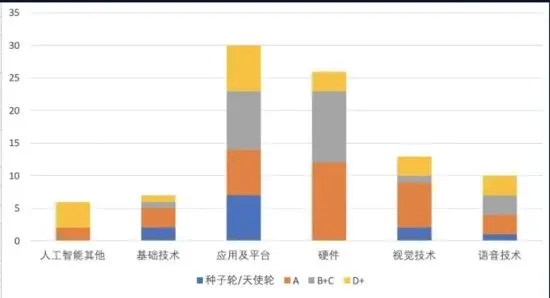

人工智能行业包含硬件、应用及平台、基础技术、视觉技术、语音技术和人工智能其他6个二级子行业。其中应用及平台和硬件相对热门,在过去3年各自有超过200个创业项目获得商业资本的青睐,而其他二级子行业的融资项目都没有超过100项。

风险投资交易在人工智能行业细分领域分布

结合投资年份和具体的投资阶段数据分析,在过去三年在人工智能行业各子行业的热度没有发生太大的变化。其中语音技术总体交易量变化不大,但是在整个大行业交易量下降的趋势下,显得相对热度反而有轻微上升的趋势。另外人工智能行业总体的早期阶段投资相对占比也呈现出了下降的趋势。

2018年人工智能行业细分变化

2019年人工智能行业细分变化

2020年人工智能行业细分变化

不同于IT及信息化行业,互联网与大医疗健康行业,人工智能行业的热点边界非常清晰,基本集中在经济相对发达地区的省会城市和该区域经济发达城市,具体包括京津地区、长三角和珠三角地区创业热门地区,也包含成都、西安、武汉、长沙、合肥、青岛、重庆和厦门等地。离开这些地区,基本上看不到获得过商业风险投资的创业项目。

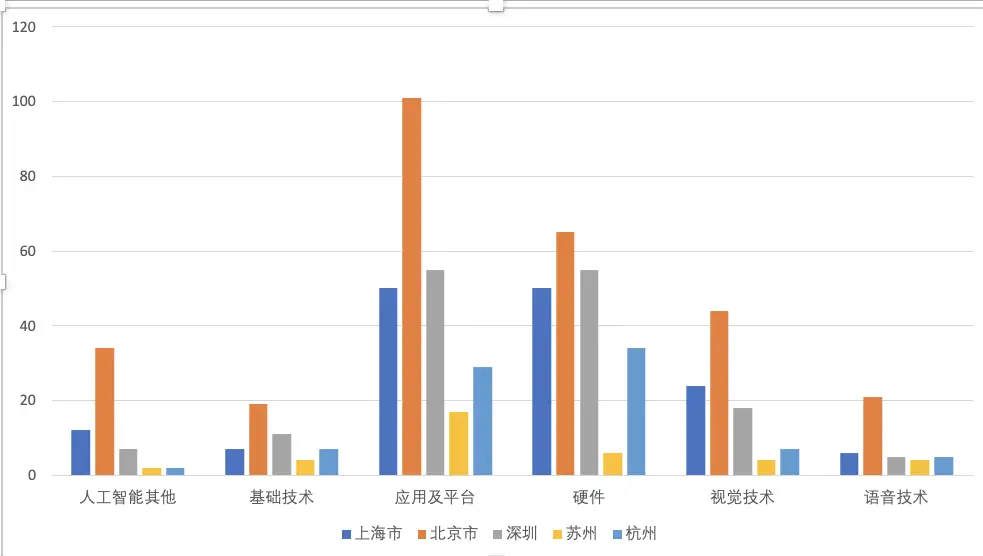

上海地区在人工智能行业中总的投资交易量相对占比为22%,虽然也是仅次于北京排在第二位,但是和北京41%的占比差距比较大。另外与排名第三的深圳(20%)差距也很细微。而在应用及平台和硬件两大热门领域绝对数量已经落后于深圳排名第三。

人工智能行业细分行业项目统计

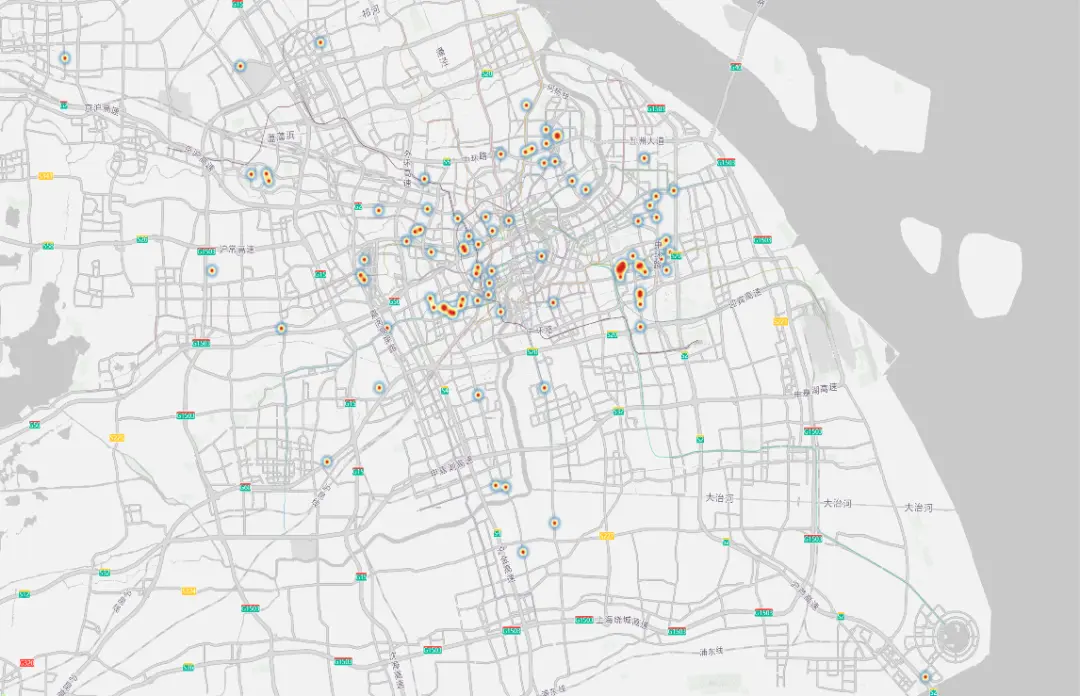

在上海市内,人工智能创业企业和其他热门行业相比明显热度较低,另外也没有明显的创业企业聚集现象,创业项目较为零散地分布在上海市的各个区县。

上海市人工智能行业创业项目热点地图

转载请超链接注明:头条资讯 » “创心之路”研究报告之二:热点投资区域和热门行业

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。