河南商报记者 张逸菲 文/图

你生活在“码”的世界之中。

出租车刚到目的地,司机给你一张正面支付宝、反面微信二维码的牌子;在便利店买一个一块五的包子,店员平静地等着你拿出手机。“我扫你,还是你扫我”,成了你购物后常常脱口而出的话语……

随着支付宝、微信这类第三方支付平台的逐渐增多,扫码支付深入影响着我们的生活。而为提高效率,市场上又出现了众多的第四方支付平台,它提供一种技术手段,将多种支付渠道以一个二维码表现出来。别小看这一个个码,它获取收益的方式,你可能没有想到。

被第三方、第四方支付“支配”的生活

饭点将至,一般是小区附近中小商超最忙碌的时候。

郑州市中原区冉屯路的一家超市,收银员丁楠(化名)麻利地举着扫码枪结账,不少在后面排队的消费者,也早早地把付款码准备好。待商品条形码全部扫完,系统自动出账单,丁楠对消费者说,“三十九块二,你扫我还是我扫你?”

一小型商超使用的是阿里旗下的收款仪器,其中包括刷脸支付,但使用的人并不多

移动支付时代,扫码支付早已成为“家常便饭”,2005年,第三方支付概念被提出后,经过萌芽、发展、再到如今的成熟期,第三方支付成长迅速,网罗并发展一批以支付宝、财付通为头部的、包括壹钱包、京东支付、快钱、易宝、苏宁支付等的第三方支付平台。

根据前瞻产业研究院整理的,由iResearch提供的资料,2014-2019年,中国第三方移动支付市场交易规模逐渐递增,从2014年的6万亿元、飞跃至2019年的226.2万亿元。作为移动支付行业的两大巨头,2019年的市场,仍然主要被支付宝和财付通两大支付企业所占领,分别以55.1%和38.9%,傲然占据94%的市场总量。

支付宝和财付通,分别背靠阿里巴巴和腾讯两座“大山”,支付宝和微信作为旗下拥有大量使用者的应用程序来说,获得垄断性的市场总量,好像也并不奇怪。

然而,不同的消费者对支付平台有不同的偏好。事实上,在线下的众多消费场景中,商户需要同时安装多种支付软件来满足不同消费者的要求,不管从商户还是消费者层面,都带来一定程度上的不便。

正弘城负一楼食光里小吃街,一位消费者正在通过第四方支付平台支付

丁楠工作的超市,使用的就是支持收款码一码通过、以及自动识别多种平台的第四方支付(又称“聚合支付”)技术,除了满足使用不同支付工具的消费者,丁楠告诉河南商报记者,由工作人员统一扫码,速度更快,“不需要网络也可以,但如果是消费者扫码,网速不好,可能半天扫不出来。”

效率当道,第四方支付平台因势利导

河南商报记者留意到,正值付款高峰,排队的人数有些多,一旦前方付款的消费者速度慢一点,多多少少会让排队的消费者不耐,丁楠说,“现在的人没耐心等,特别是年轻人,一看排半天还没轮上,有的直接东西也不要,就去别家买了。”

这也是这家超市选择使用第四方支付平台收银的主要原因。移动支付时代,效率当道,多等待的不起眼的几秒中,可能就是决定客户存留的黄金时间。

回想日常生活中还会使用第四方支付平台的场景,似乎大型消费场所应用的更多。既然聚合支付平台如此方便、特别是在隐形服务上也能提升效率,对于社会上广泛存在的小商户而言,使用率会是怎样?

自1月22日起,河南商报记者随机走访郑州市各区内近50多家中小型商户,发现,第四方支付平台并不像想象中受欢迎,多数商户仍使用个人支付宝和微信收款二维码,放在店内醒目位置。

中原区董寨街一位卖水果的个体商贩说,一年前,他通过地推使用了一款第四方支付平台,但6%的手续费,加上钱款不能即时到账,使用一段时间后,他还是回归了支付宝和微信二维码收款,“100块钱就要被扣掉6块,小本生意用不起。”

“总会延迟一天钱才能到账,”曾经使用过第四方支付平台的金水区丰庆路街道一小商户说,“有的时候,隔着周末,还会再延迟两天,我还是觉得钱立即到账好,更安全。”

当然也不乏使用聚合支付平台的商户。国基路陈砦花卉市场内,一家经营鲜花的商户称,其一年前更换成一款比较有知名度的第四方支付平台,的确更方便,“特别是2020年,政府发放了好多消费券,这种平台可以支持使用,”商户对河南商报记者说。

中原区淇河路的一家超市收银员称,使用第四方支付平台,在结账时更有序,“付款时我们直接扫,如果消费者自己扫,很有可能会存在漏刷。”

第四方支付平台,理论上不能涉及资金结算

一圈走访,对于仍使用个人收款二维码的商户来说,即时到账、无额外手续费,是他们“固守”的主要原因,即使支付宝和微信在提现时会产生手续费,也无伤大雅;而提取使用第四方支付平台的商户的共性,河南商报记者发现,与商户的收款频率相关,其也更在意用户体验,在他们看来,只要第四方支付平台资质可信,延迟一天款项到账,也可以接受。

两类支付方式各有千秋,那么第三方和第四方支付平台的区别在哪?

根据法制日报的报道,中国政法大学金融法研究中心主任刘少军认为,第三方支付平台给第四方支付平台打开了支付接口,如果第四方支付平台只是为第三方支付平台提供附加服务,并且服务不涉及到客户信息和资金结算,“仅作为一种支付技术上的创新,没有牌照限制,不会带来大问题。”

也就是说,因为第四方支付平台不像第三方支付平台,涉及到资金清算,所以无需支付牌照。

早在2015年12月,央行发布了《非银行支付机构网络支付业务管理办法[2015]第43号》,以此规范网络支付中的非银行支付业务。

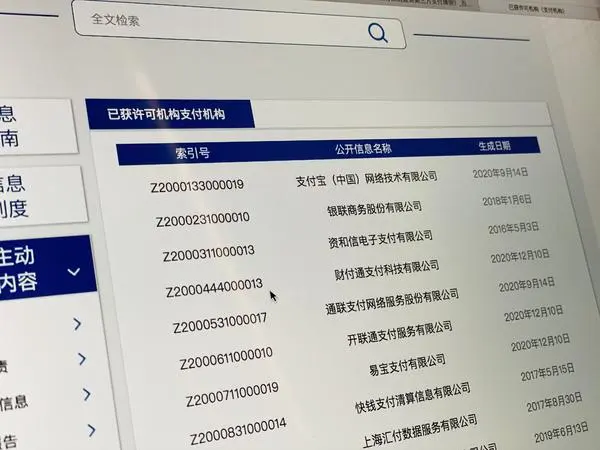

河南商报记者登录中国人民银行官网,在行政审批公示中,可以查询到已获取许可机构支付机构近240家。

中国人民银行官网上,可以查询到有支付牌照的200多家第三方支付企业

“所有涉及金融业务、或具有金融功能的业务平台,都需要获得许可,” 中国商业经济学会副会长、北京师范大学政府管理研究院副院长、产业经济研究中心主任宋向清说,“第四方平台所从事的业务具有准金融业务特征,获得批准或业务许可应该属于互联网金融监管业务范畴。”

但并不排除,会有第四方支付平台不满足于仅提供技术服务,企图“染指”资金结算,“存在一定安全隐患,”宋向清分析,“主要看其资质,看信誉、看实力,商户需要学会甄别,通过获得相关部门核准的平台进行交易。”

支付工具的获利,流水分成+广告位+数据

既然第四方支付平台理论上不涉及资金结算,日常使用只提现其“工具性”,那么其获利渠道都有哪些?

“正常来说,主要的获利渠道有三种,分别是流水收益、广告收益、数据收益。”某提供第四方支付平台业务的公司负责人秦博说。

宋向清也向河南商报记者分析,使用第四方平台的商户,借用平台交易时,按照约定支付的手续费,部分是第四方支付平台的费用,“平台一般都会延迟一天将收款打给商户,这笔延迟支付的资金可以产生利息、此外,延迟支付资金也可用于理财或投资,从而获取收入。”

“每一笔收入可能并不起眼,”秦博说,“但聚沙成塔,每一家的每一笔、联同无数商家的汇集在一起,可以想象数目之大。”

此外,不少消费者或许也留意到,在使用第四方支付平台付款后,页面会自动跳转出广告界面,秦博说,这种电子广告位也是第四方平台获利的通道,“一个平台每天得有多少笔流水、有多少消费者使用?这些流量,足够让想在平台投广告的企业眼红。”

而提供数据服务,也是第四方支付平台可以获得增值服务的版块,“数据变现,已经不是新概念了,”秦博说,通过数据分析,实现对商户的消费群体进行智能营销获取收入,在第四方支付平台中十分常见,“也可能会存在,极个别的第四方支付企业,为了抢占市场份额,获取更多盈利,利用监管的缺位,触碰核心交易信息和资金,导致商户、消费者信息泄露,重则还会严重威胁其资金安全。(首席编辑 华丽娟 编辑 吉倩倩 施尚景)

转载请超链接注明:头条资讯 » 扫码支付简单动作背后,有人发现了“商机”,目前已形成稳定的获利方式

免责声明

:非本网注明原创的信息,皆为程序自动获取互联网,目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责;如此页面有侵犯到您的权益,请给站长发送邮件,并提供相关证明(版权证明、身份证正反面、侵权链接),站长将在收到邮件24小时内删除。