作者 | 付影

編輯 | 吳婷婷

來源 | 券業觀察

選項目就像選另一半,一定要慎重。

四年前,光大證券孫公司“攜手”當時風頭正旺的“小樂視”暴風集團(已退市),聯合發起一樁收購案,價值52億元的海外公司MPS股權收購,當時引起極大轟動。

而正是這場收購案,連續三年拖累光大證券業績,還有多位高層“被下課”。

近日,光大證券公告稱因上述收購案計提15.5億元負債。加之此前的減值金額,光大證券已因上述項目折損了45.65億元真金白銀。

業內人士分析稱,從金額來看,光大證券似乎已經做了足額計提,MPS收購案對其經濟影響應該已經告一段落。

計提減值45億

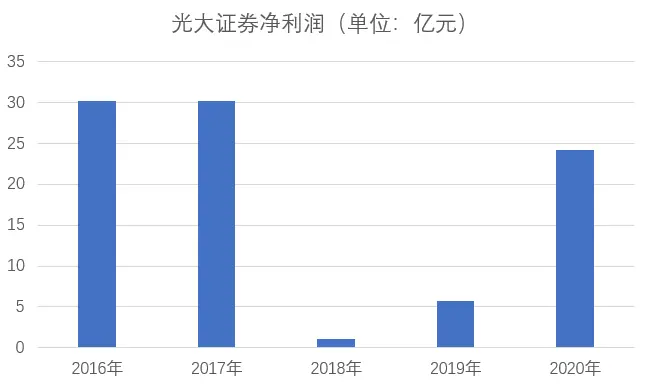

1月26日晚間,光大證券發佈2020年度業績預增公告,預計全年實現營業收入157.76億元,歸屬於上市公司股東的淨利潤24.15億元,分別較上年同期增加56.68%和325.21%。

其業績增長的主要原因系公司財富管理、企業融資、機構業務等多項業務收入獲得大幅增長。

事實上,光大證券的業績原本可以更好。

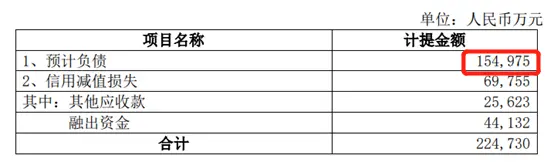

發佈業績預告的同一天,光大證券還披露一份《關於計提預計負債及資產減值準備的公告》,2020年計提預計負債及減值準備共計22.47億元,減少淨利潤20.73億元。這意味著,計提導致光大證券近一半的淨利潤折戟。

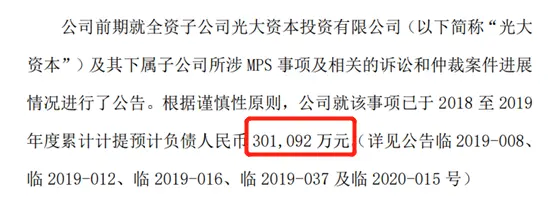

這22.47億的減值準備中,有15.5億元與MPS收購案有關。2018年、2019年,光大證券已經因MPS收購案先後計提30.11億元預計負債。也就是說,近三年,MPS收購案合計讓光大證券折損45.6億。

MPS收購案當時動用了52億元資金,還剩7億元誰承擔?當初暴風集團和光大證券旗下子公司共同投資10億,該筆資金也就自行買單了。

業內人士分析稱,從金額來看,光大證券似乎已經為MPS收購案做了足額計提,該案對其經濟影響應該已經告一段落。

陰霾散盡,迎接春暖花開?

關於光大證券MPS事件,還要從2016年說起。

2016年,光大證券旗下孫公司光大浸輝,聯合暴風集團下屬公司暴風(天津)投資管理有限公司成立了浸鑫基金。浸鑫基金於同年5月收購了英國體育版權巨頭MP&Silva Holdings S.A(簡稱“MPS公司”),合計投資資金達52億元。

由於盡調不嚴、信息披露不對稱等諸多問題, MPS公司於2018年10月被英國法院宣佈破產,造成該筆投資最終打水漂,還被浸鑫基金多位合夥人向最終受益人光大系和暴風系要求索賠。

然而,2019年7月,暴風集團實控人馮鑫因涉嫌犯罪而被捕,暴風集團風雨飄搖,已經退市,光大證券成了最後的“背鍋俠“。

“背鍋俠”被索賠45億

天眼查信息顯示,浸鑫基金股權名單中共計14位出資方,包括招商財富、上海華瑞銀行、上海愛建信託、鉅派投資等,這些金融機構是多層複雜的融資結構和自然人投資者。

浸鑫基金合計募集52億元。光大證券2018年報中披露,浸鑫基金的資金來源分別是:優先級有限合夥人出資人民幣32億元、中間級有限合夥人出資人民幣10億元、劣後級有限合夥人出資人民幣10億元。

招商財富背後投資方招商銀行出資最高,達28億元;上海愛建信託出資4億,兩者屬於優先級出資人。

此外,深圳恆祥等中間級合計出資10億;暴風系公司、光大浸輝的控股股東光大資本等作為劣後級出資10億,其中光大資本出資6000萬元。

在浸鑫基金優先級有限合夥人出示的光大資本蓋章的《差額補足函》中,其中約定“在優先級合夥人不能實現退出時,由光大資本承擔相應的差額補足義務”。

中間級有限合夥人出示了一份與浸鑫基金全體普通合夥人簽訂的補充協議,約定全體普通合夥人對於該中間級有限合夥人未能獲償本金及預期收益的差額部分予以賠償。

據券業觀察不完全統計,近幾年,光大證券及其旗下公司陸續收到MPS項目案件訴訟與仲裁通知書,累計涉及糾紛金額高達45億元。

分別來看,2018年11月14日,中間級有限合夥人深圳恆祥就合夥協議和補充協議糾紛申請仲裁,要求光大浸輝賠償本金及預期收益的差額部分,涉及金額約為人民幣1.68億元。

來自招商銀行方面的索賠額最高。2019年5月31日,浸鑫基金中的一家優先級合夥人之利益相關方——招商銀行作為原告,因前述公告中提及的《差額補足函》相關糾紛,對光大資本提起訴訟,要求光大資本履行相關差額補足義務,訴訟金額約為34.89億元人民幣。

2020年5月11日,光大浸輝收到上海國際仲裁中心判決書,裁決被申請人光大浸輝支付申請人上海華瑞銀行投資本金及相應預期收益、律師費、仲裁費等,合計費用共計4.52億元。

2020年9月17日,嘉興招源涌津股權投資基金合夥企業(有限合夥)向光大浸輝提起仲裁,要求光大資本賠償投資本金損失6億元及相應利息。

光大證券為上述糾紛一一進行了計提,2018年度計提預計負債14億元,減少合併淨利潤約11.41億元。2019年度計提預計負債16.11億元,當年合併淨利潤由此減少12.52億元。2020年計提預計負債22.47億元,減少淨利潤20.73億元。

高層大 “換血”

踩雷“MPS”項目,也暴露了光大證券經營過程中存在的一系列問題。比如上述《差額補足函》在業內爭議頗大,光大方面為何會簽署這樣一份兜底性質文件?

後來,暴風集團發佈一份公告,稱實控人馮鑫因涉嫌對非國家工作人員行賄被拘留,有傳言稱收受賄賂方就是光大方面工作人員。再後來《第一財經》的一份報道中提到,光大資本投資總監、國際併購業務負責人項通,因在MPS案件中收受回扣1000多萬元被批捕。

而隨著事件的發酵,光大證券多位相關負責人或主動離開、或被動“下課”,經歷了幾輪人事動盪。

2018年上半年,光大資本原總裁代衛國、首席風險官王勇被免職;

2019年10月8日,光大證券原總裁周健男離職;

2019年10月18日,原合規總監陳嵐離職;

2019年4月28日,光大證券原董事長、董事薛峰引咎辭職;

2019年11月,光大證券兩位副總裁熊國兵、王翠婷被改聘為公司高級專家;

2019年12月27日晚間,光大證券發佈《光大證券關於董事及高級管理人員辭職的公告》,公告顯示,因工作調整,居昊辭去公司董事及董事會風險管理委員會委員職務。另外,潘劍雲因工作調動原因辭去公司業務總監職務。

從高層變動看,對光大證券的影響不可謂不大。

在去年3月底舉行的2019年度業績說明會上,光大證券董事長閆峻表示,2019年對光大證券來說,是風險事件承壓期,也是業務梳理期、體系重構期、結構調整期和文化重塑期。

如今,光大證券對該起事件進行了全額計提減值,這是否可以看成是MPS項目的利空出盡?

對此,一家券商機構人士對獨角金融表示,首先,老券商股是板塊行情,基本是齊漲齊跌。其次,光大證券的行業地位是二流券商,不會因為一年兩年的業績增長而改變其地位。

他還表示,減值準備各家公司都有,不同的是光大證券的計提是實虧,其他公司只是預防。你對光大證券未來的業績看好嗎?歡迎留言。

轉載請超鏈接註明:頭條資訊 » 和暴風集團做生意賠了45億,終究是光大證券承擔了所有

免責聲明

:非本網註明原創的信息,皆為程序自動獲取互聯網,目的在於傳遞更多信息,並不代表本網贊同其觀點和對其真實性負責;如此頁面有侵犯到您的權益,請給站長發送郵件,並提供相關證明(版權證明、身份證正反面、侵權鏈接),站長將在收到郵件24小時內刪除。