賈浩楠 發自 凹非寺

量子位 報道 | 公眾號 QbitAI

阿里的社交夢、騰訊的電商夢,誰能先圓?

這一次是騰訊領先了對手一步,坐上了“電商老大”的交椅。

但這個第一,是在東南亞電商戰場上拿下來的。

而且騰訊打敗的,正是國內電商巨頭、老對手阿里。

騰訊的“蝦皮”領跑東南亞電商

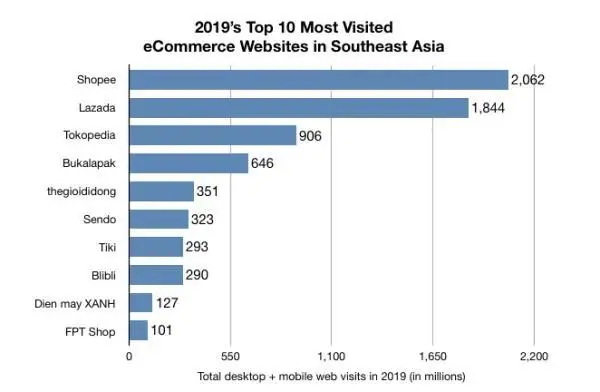

根據電商服務平臺TMO Group的數據,2019年全年,背靠騰訊的Shopee(中文名「蝦皮」)平臺,在東南亞地區訪問量超過20億次,超越了阿里旗下的Lazada。

2019年,Shopee的GMV(網站成交金額)達176億美元,Lazada的GMV約為130億美元。

在國內製霸網購平臺的阿里,其實早在2016年就收購了東南亞本土的電商平臺Lazada,幾年下來,阿里不斷購入Lazada股份,如今,控股已經超過90%。

只是電商老手阿里怎麼也沒想到,第一的位置坐了不過幾年,就被騰訊彎道超車了。

發生在東南亞的“代理人戰爭”

阿里“選擇借船”出海經營東南亞這個增長潛力巨大的電商市場,騰訊的策略也是尋找一個“代理人”。

Shopee的母公司,是由華人在新加坡創辦的Garena,最開始是遊戲對戰平臺,後來成為地區領先的遊戲運營商,東南亞和臺灣地區的英雄聯盟、DNF,就連海外服的王者榮耀都是由這個公司代理的。

Garena有“海外小騰訊”之稱,核心業務除了遊戲還有還有電子金融。而它背後的大金主,也正是騰訊。

在2017年Garena宣佈改名為“ Sea 公司 ”並且成功上市時,騰訊已經持有了Sea約40%的股份。儘管不是像阿里那樣對Lazada幾乎全資控股,但騰訊仍然是話語權最重的第一大股東。

2015年時,Garena發佈了Shopee,進軍電商,騰訊拿到了入場券。

兩個棋手都握住了最重要的子,廝殺也隨之開始了。

阿里在東南亞經營的Lazada,走的是較為高端的路線,主打自營品牌,並且自建物流體系,看中的是客戶對品牌的認知。

是不是讓你想起了國內的京東。

在這種策略下,Lazada上的商品價格,自然也比其他網購平臺高一些。

根據虎嗅的報道,從管理上來看,Lazada的體制更像是阿里在中國管理方式的移植,空降高管的做法比較常見。

但這也帶來一個問題,中國的高管和管理方式並不能適應東南亞的市場和團隊。

3年間,Lazada換過4任CEO。2018年,阿里巴巴元老級高管彭蕾,從原CEO皮爾·彭龍手中接班,但8個月後,又把CEO交回皮爾·彭龍手上。

今年6月26日,Lazada又一次換帥,任命阿里B2B事業群的首席技術官李純為Lazada集團新任CEO。

據品玩報道,阿里試圖將在中國市場驗證後的經營和管理辦法複製到東南亞,但這套策略並未快速奏效。連續有消息顯示,部分從中國派遣的中、高層員工無法融入Lazada,很快又被調回中國。

而對於騰訊來說,出海電商之路,走得更像阿里的淘寶。

Shopee是以C2C模式為主的,類似於國內的淘寶。商家入駐的門檻低,給佔大多數的小零售商提供了線上交易平臺。

而且Shopee使用第三方物流,降低了自身運營和商家的物流成本,這樣一來來提供給買家價格也會相對較低。對於大多數追求實惠勝過品牌的買家來說,Shopee自然更有吸引力。

尤其是疫情開始以後,許多小商戶和顧客不得不選擇線上交易。Shopee平臺成了他們的最佳選擇之一。

根據Shopee官方公佈的數據,2020 年的第一季度,訂單量增長了 111.2% 。

這種操作讓人想起十幾年前非典疫情期間,淘寶拿到的劇本。

Shopee的本土化也十分優秀,騰訊作為Shopee母公司的大股東,並沒有過多幹預Shopee的日常運營,仍然保留了本地人才團隊。

不同於Lazada只有一個獨立APP,在東南亞各個市場Shopee都推出了獨立APP,每個市場搭建瞭解本地消費者的本土團隊進行獨立運營。

Shopee在各個市場推出針對當地習慣的本土化方案,而且還針對不同的市場會推出獨立的 App,用多副面孔對不同的市場採取不同的營銷計劃。想方設法討好各地的用戶,轟炸客戶的屏幕、吸引顧客的眼球。

其次,因為Shopee出現較晚,上線就主打移動端。而目前東南亞的電商流量有近 80% 來自移動端,Shopee搶到了先手.

而當時已經運營了三年的Lazada則剛開始向移動端轉型。

根據專門服務東南亞電商的iPrice發佈的數據顯示,2020年7月,蝦皮移動端以全市場第一的成績,穩居東南亞購物類App冠軍寶座 。網頁端則也以 2.7 億月度訪問量蟬聯流量最高電商平臺 。

在全球跨境市場,東南亞其實是各國電商平臺出海的必經之路。在2019年整個東南亞的電商市場規模大概是250億美元,覆蓋1.5億用戶。《谷歌淡馬錫2019東南亞數字經濟報告》預期到2025年規模將擴大到1530億美元。

這樣擁有巨大潛力的市場,自然會吸引阿里騰訊這樣的中國互聯網巨頭反覆爭奪,但是不是漏了誰?

比如全球電商巨頭,亞馬遜。

亞馬遜哪去了?

其實,亞馬遜在2017年就大張旗鼓的登陸了東南亞的城市國家新加坡。

然而,亞馬遜的表現卻沒有達到之前市場的期望,一些分析師認為,亞馬遜專注於食品雜貨的策略限制了它的發展。

除了在新加坡本地的Prime Now應用獲得良好的勢頭之外,亞馬遜還沒有在東南亞其他國家推出本地產品。

所以,現在在中南亞的戰場上,只有阿里騰訊這兩個巨頭在廝殺。

另一方面,巨頭騰訊的眼睛,也一直盯著國內的電商市場。

微信小程序等於一個拼多多?

一般認為,在2014年騰訊將其電商業務整體賣給京東後,就離開了電商領域。

事實上,多年以來,騰訊從未真正離開過電商界,其對電商的影響也從來不可忽視。

一方面,騰訊通過財務投資,支持電商領域盟友的發展。無論是京東還是拼多多,其背後都有騰訊的資金支持。另一方面,騰訊利用其巨大的流量優勢,為其盟友提供了強力的支持。

這是人們較為熟悉的情況,而另一個事實卻鮮為人知:雖然騰訊表面上沒有直接參與電商業務,但事實上已經利用微信和小程序,搭建了一個足以和現有電商巨頭相抗衡的新生態。

根據騰訊今年初發布的《碼上經濟影響力報告》,2019年,通過微信小程序實現的交易額達到了8000億。

也就是說,目前在騰訊手裡,其實已經握有一個和拼多多體量相當的電商平臺了.

《經濟觀察報》分析,手握微信這個超級入口的騰訊要重返電商領域,其實是具有相當大的優勢的。

首先是成本優勢。微信小程序的傳統電商平臺入駐成本都較低,不需要繳納大量的年金和抽成。這一點,對於大多數企業來說,已經有了相當的吸引力。

其次是潛在的流量優勢。即使在疫情期間,淘寶的日活也只有3億左右,而微信的日活卻一直維持在10億左右。

正是因為小程序有了這些優勢,越來越多的商戶已經開始用小程序開店。甚至有不少已經在傳統電商平臺入駐的商戶,也開發了小程序,將其作為引流渠道或補充。

此外,根據客戶的需要,微信還在不斷植入新的功能。朋友圈、視頻號、小程序、直播等功能正在逐漸形成一個完整的閉環。

再次對電商發起進攻,你覺得這次騰訊有幾分勝算?

轉載請超鏈接註明:頭條資訊 » 騰訊的電商,在東南亞擊敗了阿里巴巴

免責聲明

:非本網註明原創的信息,皆為程序自動獲取互聯網,目的在於傳遞更多信息,並不代表本網贊同其觀點和對其真實性負責;如此頁面有侵犯到您的權益,請給站長發送郵件,並提供相關證明(版權證明、身份證正反面、侵權鏈接),站長將在收到郵件24小時內刪除。